http://www.la-calculatrice.com/calcul-tva.html

Related: VEILLE FISCALE / COMPTABLE • veille fiscaleRégimes d'imposition et obligations déclaratives - Obligations fiscales et comptables dans le cadre du régime des micro-entreprises 6970-PGPBIC - Régimes d'imposition et obligations déclaratives - Obligations fiscales et comptables dans le cadre du régime des micro-entreprises1 BIC - Régimes d'imposition et obligations déclaratives - Obligations fiscales et comptables dans le cadre du régime des micro-entreprises L'article 9 de la loi n° 2008-776 du 4 août 2008 de modernisation de l'économie assouplit les obligations comptables et fiscales des entreprises relevant du régime des micro-entreprises et harmonise sur ce point les règles prévues aux plans comptable et fiscal. Les 3 et 5 de l'article 50-0 du code général des impôts (CGI) prévoient que les entreprises placées sous le régime des micro-entreprises doivent tenir et présenter, sur demande de l'administration, un livre-journal servi au jour le jour et présentant le détail de leurs recettes professionnelles, appuyées de factures et de toutes autres pièces justificatives. Le livre-journal de recette est servi chronologiquement. A.

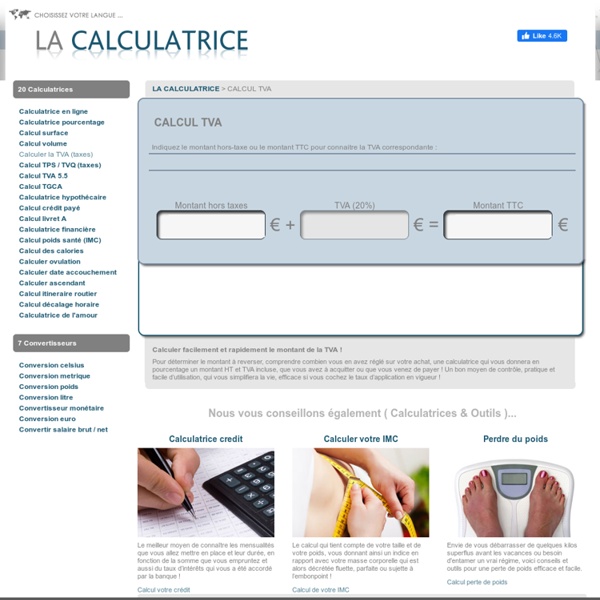

Part de la TVA dans les recettes fiscale de l'ETAT La taxe sur la valeur ajoutée (TVA) est un impôt sur la consommation. La quasi totalité des produits que nous achetons est soumis à la TVA. Le paiement est assez indolore car à la caisse du supermarché, on a pas vraiment l’impression de régler ses impôts. TVA : les régimes d'imposition Que vos bénéfices soient imposés à l'impôt sur le revenu (catégorie BIC ou BNC) ou à l'impôt sur les sociétés, vous êtes concerné par ce régime en tant que redevable de la TVA, si votre chiffre d'affaires H.T est compris entre : 82 200 € et 783 000 € pour les activités d'achat-revente, de vente à consommer sur place et de fourniture de logement ; 32 900 € et 236 000 € pour les activités de prestations de services ou non commerciales. Attention : - les entreprises dont le chiffre d'affaires est inférieur aux limites du régime simplifié d'imposition mentionnées à l'article 302 septies A du CGI mais dont le montant de la TVA exigible l'année précédente est supérieur à 15 000 euros relèvent du régime réel normal (dépôt mensuel de déclaration n° 3310 CA3) ; Vous êtes également placé sous ce régime si vous relevez normalement de la franchise en base de TVA et que vous avez opté pour le paiement de la TVA au RSI.

TVA Le gouvernement a mis en place des aides d'urgence et des mesures de soutien afin d'aider les entreprises en difficulté frappées par la crise sanitaire. Où se renseigner ? Comment s'y retrouver ? Saisir les écritures de TVA Une entreprise doit enregistrer dans sa comptabilité toutes les déclarations de TVA qui ont été remplies durant l'année et envoyées au centre des impôts. L'écriture de ces déclarations dans le journal des opérations diverses différe en fonction du régime de TVA dont relève l'entreprise (régime simplifié ou régime normal). La déclaration CA12 (pour le régime simplifié) sera comptabilisée à la fin de l'année tandis que la déclarations CA3 (pour le régime réel) sera comptabilisé à la fin du mois ou du trimestre en fonction des cas. Ecrire la TVA ?

L'amortissement comptable d'un véhicule dans une société Définition de l’amortissement: Lorsqu’une entreprise achète un véhicule, ce dernier, comme tout investissement, se déprécie avec l’usage et le temps et pour des raisons naturelles et irréversibles (par exemple en fonction de son âge et de son kilométrage). Au moment du bilan il est nécessaire de déterminer le montant de l’amortissement dont découle la valeur résiduelle du véhicule (Prix d’achat – Cumul des amortissements = valeur nette comptable ou valeur résiduelle) amortissement comptable La durée de l’amortissement est fonction tant d’éléments propres à l’entreprise (rythme d’utilisation, entretien,…) que d’éléments externes à l’entreprise (progrès techniques, évolutions de l’argus et du marché,…). A titre indicatif, un véhicule de tourisme acquis neuf est généralement amorti sur une durée de 5 ans, voir 4 ans

Quels impôts paie-t-on en France et pour quelle utilisation ?. ( Ajout/Modification : 14/06/2018 + 14 réactions ) Impôts > La fiscalité française > Quels impôts paie-t-on en France et pour quelle utilisation ? La mondialisation et le développement de l'Union Européenne, avec toutes ses conventions et réformes, n'ont pas cessé de complexifier le système fiscal français. Pour preuve, combien d'impôts et taxes en vigueur en France seriez-vous capable d'énumérer si l'on vous en lançait le défi ? A moins d'être un spécialiste en matière de fiscalité, il est quasiment impossible de dresser une liste exhaustive des impôts et taxes payables en France étant donné qu'il y en a pas moins de 214.

La rupture du contrat de travail pendant la période d'essai Le préavis doit se terminer au plus tard le dernier jour de l'essai. Il ne peut en aucun cas dépasser l'échéance de l'essai sous peine d'une requalification du contrat en contrat définitif. En effet, lorsqu’il n’est pas mis fin au contrat à l’essai avant l’expiration de la période d’essai convenue par les parties, le contrat de travail est considéré comme étant conclu pour la durée convenue au contrat à partir du jour de l’entrée en service. Dans ce cas, l’employeur n’aura pas d’autre choix que de licencier son salarié selon la procédure ordinaire de licenciement, c’est-à-dire avec respect d’un délai de préavis de deux mois et la possibilité pour le salarié de demander les motifs de son licenciement. Dans cette hypothèse, les délais de préavis prendront cours à l'égard du salarié:

Franchise en base de TVA - professionnels Commerce En cas de dépassement des seuils ouvrant droit à la franchise en base de TVA, celle-ci est maintenue au cours de l'année du dépassement si le chiffre d'affaires ne dépasse pas 94 300 € pour les livraisons de biens, vente à consommer sur place. Revenir au sommaire de cette partie Comptabilisation de l'impôt sur les sociétés Les entreprises dont les bénéfices sont imposés à l’impôt sur les sociétés (IS) doivent procéder à des enregistrements comptables spécifiques. Il s’agit notamment d’enregistrer les acomptes versés tout au long de l’exercice comptable ainsi que le solde, payé au début de l’exercice suivant. Compta-Facile répond à la question : comment comptabiliser l’impôt sur les sociétés ?

Champ d'application et territorialité - Opérations imposables en raison de leur nature - Opérations portant sur les fonds de commerce 136-PGPTVA - Champ d'application et territorialité - Opérations imposables en raison de leur nature - Opérations portant sur les fonds de commerce10 TVA - Champ d'application et territorialité - Opérations imposables en raison de leur nature - Opérations portant sur les fonds de commerce A. Transmission d'une universalité totale ou partielle de biens L'article 257 bis du code général des impôts (CGI) dispense de TVA les livraisons et les prestations de services lorsqu'elles sont réalisées entre redevables de la taxe à l'occasion de la transmission à titre onéreux ou à titre gratuit ou sous forme d'apport à une société, d'une universalité totale ou partielle de biens.

La période d'essai Dernière mise à jour le 3 juillet 2014 Synthèse La période d’essai permet à l’employeur d’évaluer les compétences du salarié dans son travail, notamment au regard de son expérience, et au salarié d’apprécier si les fonctions occupées lui conviennent. La période d’essai constitue ainsi une première phase du contrat de travail qui :