Amortissement dégressif. L’amortissement dégressif est une méthode de calcul de l’amortissement dont le montant des annuités est décroissant.

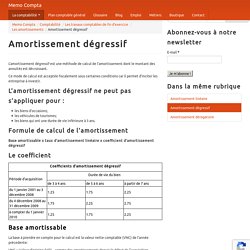

Ce mode de calcul est acceptée fiscalement sous certaines conditions car il permet d’inciter les entreprise à investir. L’amortissement dégressif ne peut pas s’appliquer pour : les biens d’occasions;les véhicules de tourismes;les biens qui ont une durée de vie inférieure à 3 ans. Formule de calcul de l’amortissement Base amortissable x taux d’amortissement linéaire x coefficient d’amortissement dégressif Le coefficient Base amortissable La base à prendre en compte pour le calcul est la valeur nette comptable (VNC) de l’année précedente: VNC = Valeur d’origine (VO) – somme des amortissements depuis le début de l’acquisition Taux d’amortissement Le taux est exprimée en pourcentage et ce calcul en faisant : 100 x coefficient d’amortissement dégressif / durée d’utilisation = x% La durée d’amortissement La durée à prendre en compte est la durée de vie du bien.

L'amortissement dégressif. Le mode d'amortissement dégressif est une des deux méthodes d'amortissement d'un bien.

Lorsque vous effectuez un investissement au nom de votre entreprise, le montant de l'achat ne sera pas enregistré en charge, mais à l'actif de votre bilan. En contrepartie, il faudra chaque année constater la dévaluation de la valeur du bien : il s'agit de son amortissement. Il existe deux méthodes pour amortir un bien : l'amortissement dégressif ou l'amortissement linéaire. Comparez les deux avec notre simulateur d'amortissement. BASE x TAUX x (TEMPS/12) Le 10 juin N, Monsieur Dupond fait l'acquisition d'une machine pour 3 000€ HT. Les frais de livraison ainsi que les frais de mise en service s'élèvent à 250€ HT. 1. La base amortissable est égale : * TTC si la TVA n'est pas récupérable 2.

Provisions pour dépréciation des immobilisations - Conditions d'admission. 2079-PGPBIC - Provisions pour dépréciation des immobilisations - Conditions d'admission3 BIC - Provisions pour dépréciation des immobilisations - Conditions d'admission A.

Règles comptables Les modalités de dépréciation des immobilisations ont été précisées par le règlement du Comité de la règlementation comptable (CRC) 2002-10. Ainsi, aux termes de l'article 214-15 du plan comptable général (PCG), la dépréciation des éléments d'actif doit être évaluée par l'entreprise à chaque clôture, au moyen d'un test de dépréciation effectué dès qu'existe un indice de perte de valeur. L'analyse se décompose en deux temps : - l'entreprise doit réaliser obligatoirement un test de dépréciation à la clôture de chaque exercice, lorsqu'il existe un indice de perte de valeur de l'immobilisation ;

Comptabilité générale - Les dépréciations des immobilisations. Valeur résiduelle : Définition simple et facile du dictionnaire. Les amortissements comptables : calcul, durée et méthodes. La valeur des immobilisations est répartie, en comptabilité, sur leur durée d’utilisation probable au moyen d‘amortissements.

Voici les principales caractéristiques des amortissements comptables d’immobilisations : qu’est-ce qu’un amortissement ? Quels sont les biens amortissables ? Quelles durées choisir pour amortir une immobilisation ? Quelles sont les différentes méthodes d’amortissement ? Comment calculer une dotation aux amortissements ? Précision : un autre article traite de manière plus détaillée la comptabilisation des amortissements d’immobilisations. Qu’est-ce qu’un amortissement comptable ?

Un amortissement correspond à une constatation de perte de valeur d’un bien, du fait de son usage (usure physique), de l’évolution technique (obsolescence de l’actif) ou bien tout simplement du temps. La comptabilisation d’amortissement est obligatoire à la clôture de chaque exercice comptable, même si le résultat comptable d’un exercice se traduit par une perte. Evaluation des biens appartenant à l'actif net investi d'une entreprise commerciale.

Immobilisations amortissables Les immobilisations amortissables comprennent les immobilisations susceptibles d'amortissement pour usure et les immobilisations susceptibles d'amortissement pour diminution de substance.

L'évaluation se fait au prix d'acquisition ou au prix de revient diminué des amortissements. La valeur d'exploitation peut être retenue à condition qu'elle soit inférieure au prix d'acquisition ou de fabrication diminué des amortissements nécessaires. La mise en compte d'une valeur intermédiaire est permise. Les éléments qui ont déjà fait partie de l'actif net investi ne peuvent pas être évalués à une valeur dépassant celle portée au bilan précédent. Immobilisations non amortissables Les immobilisations non amortissables comprennent notamment le sol et les participations. Réalisable et disponible Les biens faisant partie du réalisable et du disponible comprennent notamment les marchandises, les avoirs en banque et les créances. Passif envers les tiers. Immobilisations amortissables.