Les immobilisations. Les immobilisations sont des biens durables, acquises par l’entreprise pour être garder au moins un an.

Les biens d’une valeur supérieure à 500 € HT. Les immobilisations doivent être enregistrés dans un compte d’immobilisation (compte de la classe 2). Ainsi, ils apparaîtront à l’actif du bilan (actif immobilisé). La charge que représente ces investissements sont comptabilisées via les dotations aux amortissements (compte 68) en fin d'exercice comptable. La charge est répartie sur plusieurs année.

Il existe 3 types d’immobilisations : Les immobilisations corporelles (sous-compte de 21. Comment enregistrer une immobilisation ? La société A achète le 01/01/N à la société B un camion pour 100 000 € HT. Acompte sur immobilisation corporelle ou incorporelle. L’acompte reçu ou versé sur une immobilisation est traité différemment d’un acompte de bien de consommation courante.

L’acompte sur immobilisation se comptabilise selon qu’il s’agisse d’une immobilisation incorporelle ou corporelle, via les comptes suivants : 237. Avances et acomptes versés sur immobilisations incorporelles238. Avances et acomptes versés sur commandes d’immobilisations corporelles2382. Acquisition d'une immobilisation corporelle ou incorporelle.

Faire la distinction entre immobilisation et charge : L’administration fiscale a admis que les petits matériels et outillages, les mobiliers, le matériel de bureau ainsi que les logiciels dont le prix d’acquisition n’excède pas la valeur unitaire de 500 € HT d’être comptabilisé en charge (compte de la classe 6) car leurs valeurs n’est pas « significatives ».

Les autres acquisitions (dont le prix d’achat est supérieur à 500€ HT) doivent être enregistré en comptabilité en immobilisation (compte de la classe 2) afin de répartir leur charge sur plusieurs exercice en effectuant des amortissements (amortissement linéaire, amortissement dégressif et/ou amortissement dérogatoire selon la méthode choisie). Les immobilisations corporelles : C’est un actif que l’entreprise détient, pour un durée supérieure à 1 an. Cet actif est détenu soit pour : Immobilisations produites par l'entreprise pour elle-même. Cession d'une immobilisation corporelle ou incorporelle.

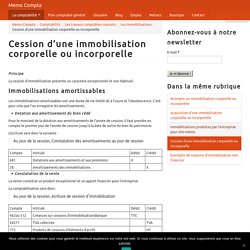

Principe La cession d’immobilisation présente un caractère exceptionnel et non habituel.

Immobilisations amortissables Les immobilisations amortissables ont une durée de vie limité dû à l’usure et l’obsolescence. C’est pour cela que l’on enregistre les amortissements. Dotation aux amortissement du bien cédé. Exemples de cessions d'immobilisation non financier. Déclaration de livraison à soi même. La seule chose que je peux fournir est ce qui figure dans la documentation de base accessible depuis ce site.

Citation : Documentation de Base - DB8A1212 SOUS-SECTION 2Livraisons à soi-même 1La taxe exigible sur les livraisons à soi-même s'applique au prix de revient total des immeubles, y compris le coût des terrains ou leur valeur d'apport (CGI, art. 266-2-a). Après l'énumération des principales composantes de ce prix de revient, il sera traité des règles particulières à certaines d'entre elles. I. 2Ce prix comprend tous les éléments constitutifs du coût de l'immeuble et notamment : - le coût du terrain, c'est-à-dire les sommes versées à un titre quelconque par le redevable ou ses auteurs pour entrer en possession dudit terrain (prix, honoraires des notaires, droits d'enregistrement, taxe de publicité foncière, etc.), étant précisé que la valeur vénale de celui-ci ne doit pas être prise en considération. . - le coût des études, plan, etc - le prix d'achat des matériaux ; II. La fiscalité des véhicules de tourisme pour l'entreprise.

Le coin des entrepreneurs vous présente un article technique sur la fiscalité des véhicules de tourisme de l’entreprise, avec notamment la TVS, la TVA et les amortissements comptables.

Les sociétés sont parfois amenées à acquérir des véhicules de type « particulier » (notamment des véhicules de tourisme, des véhicules commerciaux, des voitures Canadiennes, des breaks et des minibus de moins de dix places disposant de deux points d’ancrage à l’arrière). Or, ces acquisitions ne sont pas sans effet au regard de la fiscalité. En effet, l’entreprise devient éventuellement redevable de la taxe sur les véhicules de tourisme, elle perd le bénéfice de la déduction de la T.V.A sur la facture d’achat et les amortissements sont susceptibles de faire l’objet d’une réintégration extracomptable. De plus, selon le type de véhicule, la déductibilité de la T.V.A sur carburant est parfois remise en cause. Comptabilisation d'une immobilisation par composants. Le principe de la comptabilisation des immobilisations par composants a été retenu par le Plan Comptable Général (Titre III, Chapitre 1, Section 1, Sous-section 2.).

Le but de cette approche par composant est de décomposer le prix d’acquisition d’une immobilisation en plusieurs composants significatifs. Les différents composants doivent donc avoir une valeur et un caractère significatifs. Exemple : Une entreprise achète un camion au prix de 30 000 €. Ce camion est fait de 2 éléments : le moteur (10 000 €) et le châssis (20 000 €). Comptabilisation d'une immobilisation par composants La décomposition par composants peut être un outil de gestion car l’entreprise pourra mieux maîtriser les coûts relatifs à l’entretien du moteur ou du châssis.

Enregistrer l’achat des logiciels en comptabilité. 4 septembre 2011 On distingue trois catégories de logiciels : les logiciels indissociables du matériel informatique comptabilisés en 2183, les logiciels faisant partie d’un projet de recherche et de développement et les logiciels autonomes.

Cet article traitera des logiciels autonomes (par exemple un logiciel de Gestion commerciale, un logiciel de Comptabilité ou un logiciel de Paye, etc.). Les logiciels à usage interne Le traitement comptable des logiciels acquis. Comptabilisation et amortissement des logiciels acquis ou créés. Toutes les entreprises sont amenées à utiliser des logiciels.

Cependant, peu d’entre elles pratiquent le traitement comptable approprié.