Franchise en base de TVA - professionnels. Commerce En cas de dépassement des seuils ouvrant droit à la franchise en base de TVA, celle-ci est maintenue au cours de l'année du dépassement si le chiffre d'affaires ne dépasse pas 94 300 € pour les livraisons de biens, vente à consommer sur place. Revenir au sommaire de cette partie Hébergement En cas de dépassement des seuils ouvrant droit à la franchise en base de TVA, celle-ci est maintenue au cours de l'année du dépassement si le chiffre d'affaires ne dépasse pas 94 300 €. Quel régime de TVA pour votre entreprise ? Généralités Pour les entreprises en création, le régime d'imposition et les conditions de versement de la TVA sont à préciser directement auprès du centre de formalités des entreprises (CFE) de la Chambre de Commerce et d'Industrie sur un document intitulé " Déclaration fiscale " - annexe aux formulaires M0 ou P0 délivrés par le CFE et disponibles sur le site : (rubrique : " Formulaires pour professionnels ").

En principe, le régime de TVA suit le régime d'imposition des bénéfices. Il est néanmoins possible d'opter pour d'autres régimes plus adaptés à la situation de chacun et même de dissocier le régime d'imposition des bénéfices du régime d'imposition de TVA. Les régimes de TVA : Réel normal, réel simplifié et franchise de TVA. Ce dossier vous propose une présentation des différents régimes de TVA applicables aux entreprises en fonction de leur chiffre d’affaires annuel.

Déclaration et paiement de la TVA - professionnels. Chaque opération sur la valeur ajoutée est distincte et indépendante.

Elle suit des règles spécifiques en fonction de son élément principale ou de ses éléments accessoires. On considère qu'il y a une seule opération lorsque les éléments sont tellement liés qu'ils forment objectivement un ensemble indissociable. Si un élément est accessoire à un ou plusieurs éléments, alors il relève de la même opération que ces élément. On détermine l'étendue de l'opération et sa valeur ajoutée en se plaçant du point de vue du consommateur.

Il faut tenir compte des 2 critères suivants : Importance qualitative et quantitative des différents éléments en causeÉléments de circonstances dans lesquels l'opération se déroule Si une opération comprend des éléments qui ne sont pas accessoires et qui relèvent de TVA différentes, alors le taux applicable est le taux le plus élevé. Liquidation de la TVA : comptabiliser la déclaration de TVA. Fiche - Reversement de TVA. Accueil -> Fiches Pratiques -> Reversement de TVA I - Les 3 conditions nécessaires pour effectuer un reversement de TVA Pour un rappel concernant le principe de la TVA, vous pouvez consulter notre fiche dédiée : Introduction à la TVA.

De même, concernant les biens immobilisés, veuillez vous référer à la fiche Immobilisations : principes. TVA collectée, TVA déductible et TVA due - Assistance juridique entreprise gratuite. TVA collectée, TVA déductible et TVA due : quelle différence ?

Sont souvent confondues. Pourtant, chacun de ces termes correspond à une des étapes d'un mécanisme très simple. Comptabilité TVA : principes et méthodes - Ooreka. Les écritures comptables doivent respecter le principe d'équilibre du débit et du crédit.

Elles peuvent concerner : la comptabilité TVA, la comptabilité des stocks, l'amortissement comptable, les provisions sur charges, les immobilisations, la comptabilité paie. Comptabilité TVA : définition La TVA (taxe sur la valeur ajoutée) est un impôt indirect sur la consommation qui concerne une bonne partie des opérations comptables d'une entreprise. L'entreprise collecte la TVA en jouant un rôle d'intermédiaire entre le consommateur et l'État pour la reverser ensuite à ce dernier.

TVA sur les prestations de services dans l'Union européenne. Lorsqu'une entreprise souhaite acheter ou vendre des biens ou des prestations de service dans l'Union européenne, des règles spécifiques s'appliquent, notamment au regard de la TVA appliquée, afin de faciliter les échanges au sein du marché commun.Concernant les prestations de service, de nouvelles règles de territorialité de la TVA s'appliquent depuis le 1er janvier 2010.

Celles-ci diffèrent selon que l'acheteur est assujetti ou non à la TVA. Rappel : l'assujetti est une personne physique ou morale qui exerce une activité économique entrant dans le champ de la TVA (ex. : entreprise) ou qui est identifié à la TVA (ex. : collectivité publique).Même si l'entreprise bénéficie d'une franchise en base de TVA (ex. : micro-entrepreneurs, auto-entrepreneurs), elle est considérée comme étant assujettie, mais non-redevable (pas de facturation et de déduction de TVA). Vendre ses prestations de services dans l'Union européenne. TVA sur les livraisons à soi-même : de nouvelles simplifications.

La loi de simplification de la vie des entreprises n° 2014-1545 du 20 décembre 2014 supprime certains cas de livraison à soi-même de biens affectés aux besoins de l’entreprise et la livraison à soi-même applicable aux immeubles non vendus dans les deux ans de leur achèvement.

Cela fait suite à une contestation du régime par la Commission Européenne. Retour sur l’application du régime des livraisons à soi-même (LASM) La livraison à soi-même (LASM) est « une opération par laquelle une personne obtient un bien ou une prestation de services à partir de biens, d’éléments ou de moyens lui appartenant ». Lors d’une opération de LASM, l’entreprise est à la fois considérée comme fournisseur et acquéreur du bien ou du service. Par nature, ces opérations, ne constituant pas des opérations à titre onéreux, sont hors du champ d’application de la TVA. Quelles sont les opérations entrant dans le champ d'application de la TVA ? - Assistance juridique entreprise gratuite. Déterminer si une opération entre ou non dans le champ d'application de la TVA permet de savoir si une entreprise doit ou non facturer de la TVA, si la TVA payée est déductible et, si elle l'est, si elle est déductible en partie ou en totalité.

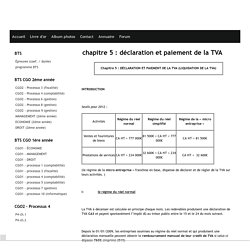

Définition du champ d'application de la TVA Les opérations qui entrent dans le champ d'application de la TVA sont les opérations pouvant être imposées à la TVA. Y figurent : des opérations économiques effectivement taxées, des opérations exonérées. Certaines opérations taxables peuvent en effet se retrouver exonérées dans certaines circonstances, comme les exportations. Chapitre 5 : déclaration et paiement de la TVA. Seuils pour 2012 : (le régime de la micro entreprise = franchise en base, dispense de déclarer et de régler de la TVA sur leurs activités. ) I- le régime du réel normal La TVA à décaisser est calculée en principe chaque mois.

Les redevables produisent une déclaration de TVA CA3 et payent spontanément l’impôt dû au trésor public entre le 15 et le 24 du mois suivant. Depuis le 01/01/2009, les entreprises soumises au régime du réel normal et qui produisent une déclaration mensuelle peuvent obtenir le remboursement mensuel de leur crédit de TVA si celui-ci dépasse 760€ (imprimé 3519) Il existe aussi pour les entreprises exportatrices, la procédure spéciale exportateur qui autorise un remboursement maximum calculé sur la TVA fictive sur les exportations et les livraisons intracommunautaires (pas de crédit minimum à respecter) Chapitre 4 : la TVA déductible. Conditions de déductibilité : - achat d’un bien ou service nécessaire à l’exploitation (sauf dépenses somptuaires : yacht, chasse, pêche)

Chapitre 3 : la TVA collectée. Fait générateur et exigibilité : Fait générateur : date à laquelle se produit l’évènement qui rend la loi applicable Exigibilité : date qui donne le droit à la recette des impôts de réclamer la taxe. Elle détermine la période au titre de laquelle les opérations imposables doivent être déclarées. Chapitre 2 : champs d'application et territorialité de la TVA. INTRODUCTION : rappel sur le mécanisme de la TVA La TVA est un impôt indirect sur la consommation, c’est le consommateur final qui en supporte la charge définitive.

Elle est collectée par les entreprises qui jouent un rôle d’intermédiaire, puis reversée à l’état. Chapitre 1 : le système fiscale français. 1 – généralités Remarque : impôt DIFFÉRENT DE redevance DIFFÉRENT DE cotisation Depuis 1789, la fiscalité n’a pas cessé d’évoluer. La question de l’impôt est une question sensible en France, mais sa légitimité est reconnue. Droits à déduction - Exclusions du droit à déduction - Limitations concernant certains biens et services. 1186-PGPTVA - Droits à déduction - Exclusions du droit à déduction - Limitations concernant certains biens et services1.

TVA : les régimes d'imposition. Que vos bénéfices soient imposés à l'impôt sur le revenu (catégorie BIC ou BNC) ou à l'impôt sur les sociétés, vous êtes concerné par ce régime en tant que redevable de la TVA, si votre chiffre d'affaires H.T est compris entre : 82 200 € et 783 000 € pour les activités d'achat-revente, de vente à consommer sur place et de fourniture de logement ; 32 900 € et 236 000 € pour les activités de prestations de services ou non commerciales.

Attention : - les entreprises dont le chiffre d'affaires est inférieur aux limites du régime simplifié d'imposition mentionnées à l'article 302 septies A du CGI mais dont le montant de la TVA exigible l'année précédente est supérieur à 15 000 euros relèvent du régime réel normal (dépôt mensuel de déclaration n° 3310 CA3) ;