Stage BTS CG. P7 - Fiabilisation de l'info et du système d'info comptable(SIC) P6 - Analyse de la situation financière. P5 - Analyse et prévision de l'activité. P4 - Gestion des relations sociales. P3 - Gestion des obligations fiscales. P2 - Contrôle et production de l'information financière. P1 -Contrôle et traitement comptable des opérations commerciales. Déclarations sociales. Quels documents garder? Et combien de temps? La loi oblige les entreprises à conserver un grand nombre de documents liés à leur activité.

Quels sont les délais de conservation des documents pour les entreprises ? - professionnels. Comptabilisation et amortissement des logiciels acquis ou créés. Toutes les entreprises sont amenées à utiliser des logiciels.

Cependant, peu d’entre elles pratiquent le traitement comptable approprié. C’est pourquoi Compta-Facile aborde la comptabilisation de l’acquisition ou de la création de logiciels ainsi que leur amortissement. L’affectation comptable d’un logiciel dépend de sa nature. On distingue généralement trois types de logiciels : les logiciels autonomes,les logiciels faisant partie d’un projet de développement plus global,et les logiciels indissociables du matériel. Comptabilisation des logiciels autonomes Ce sont des logiciels acquis ou créés individuellement et ayant leur propre durée de vie. A. Ceux sont tous les logiciels destinés à être vendus, loués ou commercialisés sous d’autres formes. Les logiciels utilisés comme un moyen d’exploitation doivent être immobilisés car ils sont destinés à être conservés durablement par l’entreprise. Un logiciel acquis ou créé pour être vendu doit figurer en stocks à la clôture de l’exercice.

B. AGESSA - Les cotisations d’assurances sociales, la CSG, la CRDS et la contribution formation professionnelle. (1) 1,10 % à compter du 1er janvier 2016 (2) Depuis le 1er janvier 2011, lorsque la rémunération d'un auteur est supérieure à 4 fois le plafond annuel de la sécurité sociale (soit 152 160 € en 2015), la CSG et la CRDS doivent être calculées sur 100% du revenu pour la part excédant ce plafond.

Les "auteurs" ne doivent régler eux-mêmes ces cotisations et contributions à l’AGESSA que lorsque le "diffuseur" ne les a pas prélevées sur les revenus qu’il a versés à l’auteur. C’est également le cas des auteurs qui déclarent fiscalement leurs revenus comme "Bénéfices Non Commerciaux" et optent pour la dispense de précompte. Les auteurs déclarant fiscalement leurs revenus d’auteur sous formes de « Bénéfices Non Commerciaux » (BNC) bénéficient d’un système appelé « dispense de précompte » qui leur évite de cotiser sur la totalité de leurs droits d’auteur. En effet, l’assiette de leurs cotisations est inférieure car elle correspond à leur BNC majoré de 15%.

Arrêt maladie : indemnités journalières versées par la sécurité sociale. Conditions Pour percevoir les indemnités complémentaires, vous devez remplir toutes les conditions suivantes : Avoir 1 an au moins d'ancienneté dans l'entreprise (calculée à partir de votre 1er jour d'absence)Avoir transmis à l'employeur le certificat médical dans les 48 heuresBénéficier des indemnités journalières (IJ) versées par la Sécurité socialeÊtre soigné en France ou dans l'un des États membres de l'Espace économique européen (EEE)Ne pas être travailleur à domicile ou salarié saisonnier, intermittent ou temporaire.

Taux de TVA pour la vente de fleur. Fiscal TPE Taux de TVA sur les ventes de fleurs et autres produits de l'horticulture Une société exploitant un commerce de détail de fleurs et de compositions florales a fait l'objet d'une vérification de comptabilité à l'issue de laquelle l'administration fiscale a mis à sa charge de la société des rappels de TVA résultant de la remise en cause de l'application du taux réduit de TVA de 10 % à certaines de ses ventes, particulièrement des compositions florales.

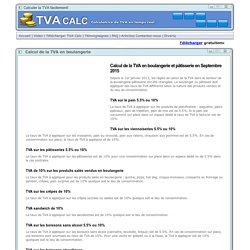

Le taux de TVA de 10 % s'applique, en principe, aux produits de l'horticulture qui n'ont subi aucune transformation. Si ces produits ont fait l'objet d'une transformation substantielle, c'est le taux normal de TVA de 20 % qui doit s'appliquer. Pour les fleurs et les autres produits d'origine agricole utilisés par les fleuristes, la transformation correspond à toutes les opérations modifiant substantiellement ces produits ou leur présentation par rapport à leur état d'origine. Calendrier. Taxe foncière - bâti. Quels sont les délais de conservation des documents pour les entreprises ? - professionnels. Calcul de la TVA en boulangerie. Depuis le 1er janvier 2012, les règles de calcul de la TVA dans le secteur de la boulangerie-pâtisserie ont été changées.

Le boulanger ou pâtissier doit appliquer des taux de TVA différents selon la nature des produits vendus et du lieu de consommation. TVA sur le pain 5.5% ou 10%