Impôt sur le revenu - Frais professionnels : forfait ou frais réels (déduction) Quel est le barème de l'impôt sur le revenu ? Part fiscale et garde alternée. Impôt garde alternée. Il y a 5 réaction(s) sur ce commentaire : Par pramlions (2012-08-06 11:50:13) : Merci pour votre réponse.

Je viens d'avoir la garde alternée par décision de justice. Par contre, je dois continuer à donner le même montant de pension à mon ex épouse. Je vais donc perdre la défiscalisation de la pension alors que selon votre réponse je vais bien assumer la charge des enfants pour mon temps de garde. Puis je dans ce cas cumuler les deux avantages fiscaux ? Réponse : Dans ma réponse, je parlais de pension alimentaire versée à des enfants. Etape 4 : Parts fiscales. ( Ajout/Modification : 10/04/2017 + 72 réactions ) Impôts > Calcul de l'impot par étapes > Etape 4 : Parts fiscales Le calcul du nombre de parts fiscales s'effectue en 2 étapes.

Parts fiscales liées à la situation familiale Si vous êtes seul, vous ne disposez que d'une seule part fiscale. Dans ce cas, vous faites une déclaration individuelle. 1 part fiscale si vous êtes : Célibataire Concubin Divorcé Veuf (si pas d'enfant à charge) Si vous êtes en couple et effectuez une déclaration commune, vous bénéficiez de 2 parts.Attention, tous les couples ne peuvent pas être imposés en commun. Qui est imposable sur le revenu ? Domicile fiscal situé en France Si vous êtes domicilié en France, vous êtes imposable sur l'ensemble de vos revenus.

L'imposition concerne tous vos revenus, qu'ils soient de source française ou étrangère, sous réserve des conventions internationales conclues par la France. L'imposition s'applique à l'ensemble des revenus de votre foyer fiscal . Exigibilité tva exigible LégiFiscal. Base d'imposition - Fait générateur et exigibilité - Prestations de services. 283-PGPTVA - Base d'imposition - Fait générateur et exigibilité - Prestations de services2 TVA - Base d'imposition - Fait générateur et exigibilité - Prestations de services Les opérations concernées sont, non seulement les prestations de services de toute nature telles que les réparations, les ventes à consommer sur place, les transports, les locations, les spectacles ainsi que les travaux immobiliers et les services imposables rendus par les membres des professions libérales, les cessions ou concessions de biens meubles incorporels, expressément considérés comme des prestations de services en vertu du IV de l'article 256 du code général des impôts (CGI) mais encore le fait de s'obliger à ne pas faire ou à tolérer un acte ou une situation.

Untitled. Le remboursement du crédit de TVA : comment ça marche. Toutes les entreprises qui sont assujetties à la TVA ont la possibilité de demander le remboursement de leur crédit de TVA lorsque le montant de la taxe collectée et exigible est inférieur au montant de la taxe à récupérer (TVA déductible et éventuel report de crédit).

Certaines entreprises sont plus susceptibles d’être en crédit de TVA : celles qui achètent en France puis exportent, celles qui achètent au taux normal puis facturent leurs clients au taux réduit ou encore celles qui ont réalisé de gros achats et qui peinent à vendre. Nous exposons en détail dans cet article comment fonctionne le remboursement du crédit de TVA. Calculer le montant du crédit de TVA Le calcul du crédit de TVA n’est pas compliqué, il s’agit du même principe que le calcul de la TVA à payer sauf que le résultat sera négatif. Droits à déduction - Conditions d'exercice du droit à déduction - Conditions de temps et date de la déduction. Régimes sectoriels - Opérations intracommunautaires portant sur les moyens de transport neufs - Acquisition intracommunautaire. Carburants Gazole / Super / E10 - Taux de taxe par région.

Les conseils régionaux et l'assemblée de Corse ont la possibilité d'augmenter ou de réduire annuellement les fractions de tarif de la taxe intérieure de consommation applicable aux carburants vendus aux consommateurs finals sur leur territoire, ainsi que de majorer le tarif en vue de financer des infrastructures de transport durable, ferroviaire ou fluvial.

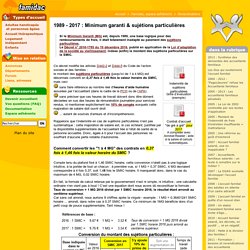

Le tableau ci-après reprend les taux de taxe intérieure de consommation applicables aux supercarburants et gazole dans chaque région de France métropolitaine. Taux de la taxe intérieure de consommation régionalisés à compter du 1er janvier 2017 Bulletin officiel des douanes n° 7162 du 30/12/2016 (1) Centre - Val de Loire, Bourgogne - Franche-Comté, Normandie, Hauts-de-France, Grand Est, Pays de la Loire, Bretagne, Nouvelle Aquitaine, Occitanie, Auvergne - Rhône-Alpes, Provence-Alpes-Côte d'Azur. 1989 - 2017 : Minimum garanti & sujétions particulières- Famidac. Indemnité de sujétions particulières Grille d’évaluation (exemple) Contrat d’accueil "de gré à gré" pour 2017 A compléter avec Acrobat Reader - aide à la saisie et calculs automatiques.

Ce décret modifie les articles D442-2 et D444-5 du Code de l’action sociale et des familles : le montant des sujétions particulières sujétions particulières L’indemnité en cas de sujétions particulières est, le cas échéant, justifiée par la disponibilité supplémentaire de l’accueillant liée à l’état de santé de la personne accueillie. (jusqu’ici de 1 à 4 MG) est désormais converti en 0,37 fois à 1,46 fois la valeur horaire du SMIC, mais ceci. Taux de TVA dans le secteur culturel - professionnels. Œuvres d'art Le taux réduit concerne la cession d'œuvres expressément considérées comme des œuvres d'art par l'administration fiscale, et uniquement par l'auteur ou l'interprète de l'œuvre, ou par ses ayants droit.

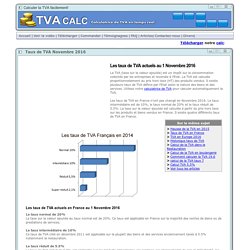

Sont considérées par l'administration fiscale comme des œuvres d'art, bénéficiant du taux réduit ou intermédiaire de la TVA, les réalisations suivantes : Revenir au sommaire de cette partie Spectacles vivants. Application des différents taux de TVA - professionnels. Spectacle vivant Les taux particuliers de TVA concernent les recettes réalisées lors des spectacles suivants : Représentation théâtrale d'œuvres dramatiques, poétiques, lyriques, musicales ou chorégraphiques. Elle doit être nouvellement crée en France ou être une œuvre classique faisant l'objet d'une nouvelle mise en scène.Spectacle de cirque comportant exclusivement des créations originalesConcert et spectacle de variétés, de chansonniers ou de DJ Pour les 140 premières séances, le taux est de 0,9%. À partir de la 141e séance, il passe à 2,1%. Regime tva franchise. Taux de TVA Septembre 2016.

La TVA (taxe sur la valeur ajoutée) est un impôt sur la consommation collectée par les entreprises et reversée à l’Etat.

La TVA est calculée proportionnellement au prix hors taxe (HT) des produits vendus. Il existe plusieurs taux de TVA définis par l’Etat selon la nature des biens et des services. TVA : les régimes d'imposition. Que vos bénéfices soient imposés à l'impôt sur le revenu (catégorie BIC ou BNC) ou à l'impôt sur les sociétés, vous êtes concerné par ce régime en tant que redevable de la TVA, si votre chiffre d'affaires H.T est compris entre : 82 200 € et 783 000 € pour les activités d'achat-revente, de vente à consommer sur place et de fourniture de logement ; 32 900 € et 236 000 € pour les activités de prestations de services ou non commerciales.

Attention : - les entreprises dont le chiffre d'affaires est inférieur aux limites du régime simplifié d'imposition mentionnées à l'article 302 septies A du CGI mais dont le montant de la TVA exigible l'année précédente est supérieur à 15 000 euros relèvent du régime réel normal (dépôt mensuel de déclaration n° 3310 CA3) ; Vous êtes également placé sous ce régime si vous relevez normalement de la franchise en base de TVA et que vous avez opté pour le paiement de la TVA au RSI. La déclaration annuelle Vous devez déposer la déclaration annuelle : Fiche ressource 1.