Amortissements économique/fiscal des voitures particulières. (Mis à jour le 22 février 2017) Définition Les charges relatives à l'exploitation d'un parc automobile sont déductibles des bénéfices imposables.

Selon ce principe, les amortissements portant sur les véhicules sont intégralement déductibles. Par exception, la déductibilité fiscale des amortissements pratiqués sur les voitures particulières (véhicules de tourisme, commerciales, canadiennes ou breaks) est cependant plafonnée. Les véhicules utilitaires et les voitures particulières (dont le poids total à charge est inférieur à deux tonnes) doivent être amortis selon le mode linéaire. Amortissements – Régimes particuliers – Amortissements des véhicules de tourisme. 4582-PGPBIC - Amortissements - Régimes particuliers - Amortissements des véhicules de tourisme2 BIC - Amortissements - Régimes particuliers - Amortissements des véhicules de tourisme Le 4 de l'article 39 du code général des impôts (CGI) exclut des charges déductibles certaines dépenses limitativement énumérées considérées comme somptuaires.

Il en résulte que les dépenses revêtant un caractère somptuaire ne peuvent, en principe, être admises dans les charges déductibles, sauf lorsque l'entreprise est en mesure de justifier qu'elles sont nécessaires à son activité en raison même de son objet ou présentent un caractère social. Enregistrement des véhicules de tourisme. La comptabilisation de l’acquisition d’un véhicule comporte quelques spécificités, compte tenu de la nature du véhicule (véhicule de tourisme ou véhicule utilitaire) et de la définition de son prix d’acquisition.

Nous allons étudier dans cet article uniquement le traitement comptable de l’acquisition d’un véhicule. La comptabilisation des différents frais liés aux véhicules et des amortissements comptables seront étudiées dans les deux prochains articles. Les dépenses liées à l’acquisition d’un véhicule Pour procéder à cette comptabilisation d’acquisition d’immobilisation, il convient tout d’abord d’identifier correctement le prix d’acquisition de véhicule qui comprend les éléments suivants : Comme vous avez pu le constater, la TVA ne peut être récupérée lorsque l’acquisition concerne un véhicule de tourisme.

Ensuite, il est préférable de comptabiliser en charges les autres frais, avec notamment les équipements distincts du véhicule (un GPS non intégré par exemple). Amortissement dérogatoire. L’amortissement dérogatoire est une méthode de calcul de l’amortissement purement fiscale.

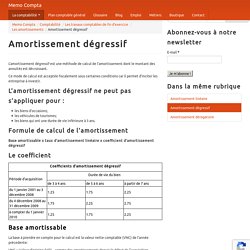

Amortissement dégressif. L’amortissement dégressif est une méthode de calcul de l’amortissement dont le montant des annuités est décroissant.

Ce mode de calcul est acceptée fiscalement sous certaines conditions car il permet d’inciter les entreprise à investir. L’amortissement dégressif ne peut pas s’appliquer pour : les biens d’occasions;les véhicules de tourismes;les biens qui ont une durée de vie inférieure à 3 ans. Formule de calcul de l’amortissement. Dépréciation des immobilisations. La dépréciation d’une immobilisation corporelle ou incorporelle est la constatation que la Valeur Actuelle (VA) de l’immobilisation a perdu de la valeur, c’est à dire qu’elle est devenu inférieure à la Valeur Nette Comptable (VNC).

Les dépréciations des immobilisations concernent les biens amortissables ou non. A quoi sert la dépréciation des immobilisations ? En cours de vie une immobilisation peut perdre plus de valeur que ceux que l’entreprise à prévu. Cela peut être dû à des causes externes ou internes à la société. Causes externes : baisse plus que la normale de la valeur du marché ;changements importants dans l’environnement technique, économique ou juridique, ayant un effet négatif sur l’entreprise ;augmentation des taux d’intérêt.

Causes internes : obsolescence ou dégradation physique non prévue par le plan d’amortissement .performances économiques inférieures aux prévisions. Pour cela l’entreprise doit constaté une dépréciation Le test de dépréciation Il y a deux possibilités : Exemple. Valeur résiduelle : définition, calcul, traduction - Fiche pratique. Définition du mot Valeur résiduelleEn économie, la valeur résiduelle détermine la valeur d'un bien à l'expiration de sa durée d'utilisation ou de location.

Lorsqu'elle concerne un bien immobilier mis en location, la valeur résiduelle correspond par exemple au montant dont devra s'acquitter le locataire du bien s'il veut prétendre acquérir le logement à l'issue de sa période de location. La valeur résiduelle sert ainsi plus largement à définir la valeur d'un bien lorsque sa période d'amortissement arrive à échéance. Elle est en ce sens un indicateur souvent utilisé par les entreprises qui réalisent d'importants investissements pour tenter de connaître la valeur de leurs équipements, une fois ces derniers totalement amortis. Plus récemment, la valeur résiduelle est une mesure à prendre en compte dans les offres de Location avec Option d'Achat (LOA) d'un véhicule automobile. Les amortissements comptables : calcul, durée et méthodes. La valeur des immobilisations est répartie, en comptabilité, sur leur durée d’utilisation probable au moyen d‘amortissements.

Voici les principales caractéristiques des amortissements comptables d’immobilisations : qu’est-ce qu’un amortissement ? Quels sont les biens amortissables ? Quelles durées choisir pour amortir une immobilisation ? Evaluation des actifs et des passifs. Section 1 - Évaluation des actifs à la date d'entrée Sous-section 1 - Dispositions générales d'évaluation des actifs 321-1. - (Règlement n°2004-06 du CRC) - Les immobilisations corporelles ou incorporelles et les stocks, répondant aux conditions de définition et de comptabilisation définies aux articles 211-1 et 311-1 et suivants, doivent être évalués initialement à leur coût.

Amortissements des immobilisations. L’amortissement comptable constate la répartition systématique de la dépréciation subie par une immobilisation avec le temps, l’usage ou le progrès technique sur sa durée de vie.

À la clôture de chaque exercice comptable, les entreprises doivent constater une dotation aux amortissements pour chaque bien amortissable qu’elles détiennent. Quelles sont les immobilisations amortissables ? Toutes les immobilisations corporelles et incorporelles mises en service et inscrites au bilan des entreprises à leurs valeurs d’origine ont une durée de vie limitée et doivent être amorties. Les terrains constituent une dérogation à ce principe. En effet, leur durée de vie est illimitée et leurs valeurs peuvent même augmenter. Les immobilisations financières ainsi que les immobilisations en cours de création ne sont pas non plus concernées par la constatation de l’amortissement. A partir de quelle date amortir une immobilisation ?