Application des différents taux de TVA - professionnels. Spectacle vivant Les taux particuliers de TVA concernent les recettes réalisées lors des spectacles suivants : Représentation théâtrale d'œuvres dramatiques, poétiques, lyriques, musicales ou chorégraphiques. Elle doit être nouvellement crée en France ou être une œuvre classique faisant l'objet d'une nouvelle mise en scène.Spectacle de cirque comportant exclusivement des créations originalesConcert et spectacle de variétés, de chansonniers ou de DJ Pour les 140 premières séances, le taux est de 0,9%.

À partir de la 141e séance, il passe à 2,1%. Ces taux concernent les œuvres contemporaines ou les œuvres classiques dont l'auteur est décédé depuis plus de 50 ans. Les diffuseurs de spectacles doivent pouvoir justifier le nombre de représentations effectuées, notamment par la présentation d'attestations des sociétés d'auteurs ou par une mention dans le contrat de cession. Œuvre d'art Répondez aux questions successives et les réponses s’afficheront automatiquement Choisir votre cas. Champ d'application et territorialité - Opérations imposables sur option. 828-PGPTVA - Champ d'application et territorialité - Opérations imposables sur option1 TVA - Champ d'application et territorialité - Opérations imposables sur option La loi ouvre à certaines personnes physiques ou morales, limitativement énumérées, les possibilités d'être imposées, sur leur demande, à la TVA au titre d'opérations pour lesquelles elles n'y sont pas obligatoirement soumises.

Cette imposition offre, outre la possibilité de récupérer la TVA qui a grevé les éléments constitutifs du prix de revient des produits vendus ou des services fournis (article 271 du code général des impôts (CGI)), celle de facturer la TVA à l'acheteur, ce qui permet aux entreprises de transmettre au stade ultérieur le droit à déduction de la taxe qui a grevé le coût de leur intervention.

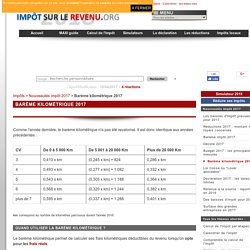

Le paiement volontaire de la TVA résulte, en principe, de l'intention manifestée par le redevable ; celle-ci se présente sous la forme d'une option qui doit être explicite (RM n° 23668 à M. Barème kilométrique 2017. ( Ajout/Modification : 18/04/2017 + 4 réactions ) Impôts > Nouveautés impôt 2017 > Barème kilométrique 2017 Comme l'année dernière, le barème kilométrique n'a pas été revalorisé.

Il est donc identique aux années précédentes : km correspond au nombre de kilomètres parcourus durant l'année 2016. Le régime mère-fille. Le régime mère-fille est une option fiscale utilisée dans les groupes de sociétés dans le but de faire remonter les produits de participation issus des filiales en limitant les impacts fiscaux.

Il permet à la société mère de bénéficier d’une exonération d’impôt sur les sociétés sur les dividendes reçus par ses filiales. En contrepartie, une quote-part de frais et charges calculée au taux de 5% sur le montant des dividendes reçus doit être réintégrée dans le résultat fiscal de la société mère. Les conditions d’application du régime mère-fille Tout d’abord, pour bénéficier du régime mère-fille, la société mère et la filiale concernée doivent être imposables à l’impôt sur les sociétés au taux normal (avec possibilité de bénéficier du taux réduit à 15% le cas échéant).

Aucune condition relative à la forme juridique n’est prévue et le régime mère-fille est ouvert à toutes les formes de sociétés à condition de respecter ce que nous avons vu ci-dessus. IS - Base d'imposition - Produits de participation reçus dans le cadre du régime fiscal des sociétés mères et filiales - Conditions relatives aux participations éligibles au régime spécial. 8534-PGPIS - Base d'imposition - Produits de participation reçus dans le cadre du régime fiscal des sociétés mères et filiales - Conditions relatives aux participations éligibles au régime spécial13 IS - Base d'imposition - Produits de participation reçus dans le cadre du régime fiscal des sociétés mères et filiales - Conditions relatives aux participations éligibles au régime spécial.

Les avantages du régime société mère-fille. L’exonération des produits de participation La distribution de dividendes à une société peut entraîner une double imposition : Au niveau de la société distributrice, le résultat distribué ayant déjà été soumis à l’impôt sur les sociétés, Au niveau de la société bénéficiaire, puisque les dividendes font partie du résultat imposable.

Afin d’éviter ce phénomène, les produits de participation revenant aux sociétés mères sont exonérés d’impôt sur les sociétés au niveau de celles-ci, sous réserve de la réintégration d’une quote-part de frais et charges fixée forfaitairement à 5% du produit total des participations (articles 145 et 216 du CGI). L’exonération concerne tous les produits trouvant leur origine dans les résultats que dégagent les filiales : boni de liquidation, distributions de réserves, dividendes…Elle s’applique quelle que soit la forme juridique de la filiale distributrice et son lieu d’implantation. Les critères pour choisir entre une SARL ou une SA. Après avoir étudié les différences entre la SARL et la SAS dans un précédent article, nous allons nous intéresser ici au choix suivant : SARL ou SA ?

Quelles sont les principales différences entre une SARL et une SA ? Quels sont les points clés à retenir pour choisir entre une SARL ou une SA ? 1. SARL ou SA : le nombre d’associés. Comptabilité générale - Les frais annexes aux achats. SARL de famille : statut et régime. Octobre 2016 Comme son nom l'indique, la SARL de famille est une Sarl familiale dont les associés sont parents.

Elle peut parfois présenter une réelle opportunité pour le dirigeant d'entreprise, son statut étant différent de la Sarl classique. Le point sur ses avantages, trop méconnus. Définition et impôts En principe, les sociétés sont assujetties soit à l'impôt sur les sociétés (Sarl classique, société anonyme), soit à l'impôt sur le revenu (société en nom collectif). Les avantages de la SARL de famille. La SARL de famille vous permet d’allier l’avantage de la responsabilité limitée propre au statut de SARL et la transparence fiscale de la SNC, qui permet éventuellement d’imputer les déficits de la société sur l’ensemble de vos autres revenus.

Conscient de l’intérêt que peut alors représenter cette société pour vous, Captain Contrat se propose de vous présenter comment bénéficier du régime de la SARL de famille (I), quelles sont les conséquences fiscales de l’option pour ce régime (II), ainsi que ses conséquences sociales (III). I] Comment bénéficier du régime de la SARL de famille ? Vous ne pouvez bénéficier du régime de la SARL de famille qu’à certaines conditions : Tous les associés de votre SARL sont liés par un lien de parenté : enfants, parents, grands parents, frères et sœurs, conjoints, partenaires. II] Quelles conséquences au niveau fiscal ?

III] Quelles conséquences au niveau social ? Droits à déduction - Remise en cause de la déduction : Régularisations - Régularisations globales se traduisant par le reversement d'une fraction de la taxe initialement déduite ou la déduction complémentaire - Calcul du reversement ou de la déducti. 1658-PGPTVA - Droits à déduction - Remise en cause de la déduction : Régularisations - Régularisations globales se traduisant par le reversement d'une fraction de la taxe initialement déduite ou la déduction complémentaire - Calcul du reversement ou de la déduction complémentaire2 TVA - Droits à déduction - Remise en cause de la déduction : Régularisations - Régularisations globales se traduisant par le reversement d'une fraction de la taxe initialement déduite ou la déduction complémentaire - Calcul du reversement ou de la déduction complémentaire Lors de la survenance d’un des évènements exposés au 1 du III de l'article 207 de l'annexe II au CGI qui entraînent soit un reversement, soit une déduction complémentaire de la TVA initialement déduite, le montant de la TVA à régulariser est égale à la somme des régularisations annuelles qui auraient été effectuées jusqu’au terme de la période de régularisation.

A. Vidéo : Tout ce qu'il faut savoir sur la TVA. Comment remplir sa déclaration de TVA Annuelle - CA12 ? Cette déclaration de TVA réputée annuelle, concerne les entreprises soumises au régime simplifié d'imposition de la TVA. Les entreprises concernées auront versé quatre acomptes durant l'année (considérés comme des avances de TVA) et la déclaration annuelle CA12 permet de faire un bilan réel sur ce que vous avez collecté et payé. En clair, ce document vous permettra de dire si vous avez trop ou pas assez payé de TVA. Regardons ensemble comment remplir cette déclaration de TVA dont les spécificités méritent une attention particulière. la déclaration de TVA - CA12 : C'est pour qui ?

La déclaration CA12, atterrit bien souvent dans votre boite aux lettres dès que votre exercice comptable s'achève. 81 500 et 777 000 euros pour les activités de ventes de biens, 32 600 et 234 000 euros pour les activités de prestations de services. Comment remplir sa déclaration de TVA Mensuelle - CA3 ? Quelles sont les opérations à prendre en compte dans ma déclaration de TVA mensuelle ?

Quelles sont les opérations imposables ? Que dois-je déclarer pour ma TVA mensuelle ? Autoliquidation de la TVA import. La loi du 20 juin 2016 (dite loi pour l'économie bleue), entrée en vigueur le 22 juin, a supprimé la condition de l'obtention d'un agrément à la procédure de domiciliation unique (PDU) en matière douanière pour pouvoir autoliquider la TVA due à l'importation. Ainsi, désormais, l'ensemble des personnes, physiques ou morales, assujetties à la TVA établies sur le territoire de l'Union européenne et redevables de la taxe pour des opérations d'importation réalisées en France peuvent, sur option, porter le montant de la taxe constatée par l'administration des douanes sur la déclaration de TVA (loi art. 27 ; CGI art. 1695, II modifié). En outre, la loi sapin 2 (art. 23 ter), actuellement débattue au Parlement, maintient la suppression relative à la condition de l'obtention de l'agrément à la PDU et encadre de façon plus précise l'accès à ce dispositif en posant des conditions d'octroi spécifiques.

Calendrier. Application des différents taux de TVA. Autoliquidation de la TVA due à l'importation - professionnels. Les formulaires de demande d'autorisation d'autoliquidation sont disponibles en ligne sur le site internet de la douane : Demande d'autorisation d'autoliquidation de la TVA à l'importation L'entreprise (ou son représentant en douane) doit adresser sa demande auprès de l'un des bureaux de douane principaux où l'entreprise a l'habitude de déposer ses déclarations d'importation. Si l'entreprise ou son représentant n'est pas en mesure d'identifier ce bureau, ils peuvent se rapprocher de la cellule-conseil aux entreprises territorialement compétente. TVA française - Taxe sur la valeur ajoutée.

Révisé le 01/09/2017 par les Carole Girard-Oppici et classé dans Taxes. Taux appliqués sur la consommation de biens ou de services utilisés en France en 2017. Introduction Comment savoir quel taux de TVA appliquer au prix hors taxe (HT) 20% ou 10% ? Vous voulez calculer la TVA à appliquer à un service ou produit à compter du 1er janvier 2017 ?