PER assurance et PER bancaire : quelles sont les différences et les points communs. Article écrit le 25/01/2021 – Par MINGZI – Crédit photo : Fotolia Il existe deux types de PER individuels : le PER assurance, le plus répandu, et le PER bancaire.

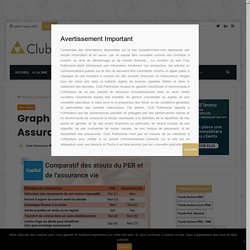

Le PER assurance est adossé à un assureur et fonctionne un peu comme une assurance vie. Le PER bancaire fonctionne comme un compte titre. Quels sont les points communs et les différences entre ces deux natures de PER individuels ? À qui s’adresser pour souscrire ? Graph du jour : PER versus Assurance-vie. L’ensemble des informations disponibles sur le site clubpatrimoine.com représente une simple information et en aucun cas ne saurait être considéré comme une invitation à investir, un acte de démarchage ou de conseil financier… La vocation du site Club Patrimoine étant strictement une information forcément non exhaustive, les articles ou communications publiés sur le site ne sauraient être considérés comme un appel public à l’épargne ou une incitation à investir sur des produits financiers ou d’assurance.

Malgré tous les soins pris dans la collecte auprès de sources réputées fiables et dans le traitement des données, Club Patrimoine ne peut en garantir l’exactitude et recommande à l’Utilisateur de ne pas prendre de décisions d’investissement sans en avoir vérifié lui-même l’exactitude auprès des sociétés de gestion concernées ou auprès de son conseiller spécialisé, ni sans avoir lu le prospectus des fonds ou les conditions générales et particulières des contrats d’assurance. Transfert PERCO vers PER Collectif : un amendement voté pour conserver le bénéfice des taux historiques. Le mécanisme des taux historiques lors d'un transfert Perco vers le PER est conservé ( Crédits 123 RF) Un amendement a été voté le 22 octobre dans le cadre de l'examen du projet de loi de financement de la sécurité sociale, pour conserver le bénéfice des taux historiques dans le cadre du transfert d'un PERCO vers le nouveau PER Collectif.

Le PER (plan épargne retraite) est le nouveau produit d'épargne retraite lancé dans le cadre de la loi Pacte en octobre 2019. Il comporte 3 compartiments : le PER Individuel, successeur du PERP et du Madelin retraite ; le PER Collectif, successeur du PERCO et le PER Catégoriel, successeur de l'Article 83 (PER entreprise). Depuis le 1er octobre 2020, il n'est plus possible d'ouvrir un PERP, Madelin, PERCO ou Article 83.

Les détenteurs de tels contrats peuvent toutefois continuer à y effectuer des versements. La fiscalité du PER à la sortie vient-elle réduire son efficacité ? Depuis octobre 2019, le Plan d’Epargne Retraite PER, créé par la loi Pacte, est venu révolutionner l’univers de l’épargne longue en France.

La possibilité de sortie 100% en capital, couplée à l’avantage fiscal au moment du versement, fait du PER un produit d’épargne remarquable. Certaines voix s’élèvent pour mettre en garde les épargnants contre l’imposition à la sortie qui viendrait neutraliser l’avantage fiscal à l’entrée et réduire l’efficacité du PER. Nous allons donc voir que si l’horizon d’investissement est bien calibré, cela n’a aucun impact ! PER : Quelles obligations en cas de décès. Quelles obligations déclaratives incombent aux bénéficiaires de sommes reçues à la suite du décès d'un titulaire d'un PER (plan d'épargne retraite) âgé de plus de 70 ans ?

Les sommes, rentes ou valeurs quelconques dues par un assureur à raison du décès, après l'âge de 70 ans, du titulaire d'un PER (plan épargne retraite) sont soumises aux droits de succession après application d'un abattement global de 30 500 euros. Les bénéficiaires de ces sommes sont donc tenus de préciser, lors de l'établissement de la déclaration de succession, pour chaque plan d'épargne retraite, la date de souscription ainsi que le montant total des sommes, rentes ou valeurs dues à raison du décès.

Les assureurs gestionnaires du PER sont tenus de déclarer à l'administration fiscale le montant total dues aux bénéficiaires et leurs modalités de versement, en capital ou sous forme de rente temporaire ou viagère. PER : un avantage inattendu pour les parents et les enfants. PER : un avantage inattendu pour les parents et les enfants (Crédit photo: Fotolia) Un cas de déblocage anticipé qui fait toute la différence.

PER : que devient l’épargne en cas de décès et quelle est la fiscalité ? – Mingzi. Article écrit le 22/11/2020 – Par MINGZI – Crédit photo : Fotolia Que devient l’épargne investie sur un plan épargne retraite en cas de décès de l’épargnant, que celui-ci survienne prématurément en phase d’épargne ou bien après la liquidation du PER ?

Comment marche le PLAFOND EPARGNE RETRAITE? Si vous avez déjà été jusqu’à la fin de votre avis d’imposition, vous êtes alors tombé sur la ligne PLAFOND EPARGNE RETRAITE indiquant des montants déductibles des impôts.

Figure également plusieurs plafonds épargne retraite non utilisés des années passées (2020, 2019, 2018 et 2017). A quoi servent ces plafonds ? Êtes-vous passé à côté d’une déduction ? On fait le point sur la signification de ces plafonds retraite, leur calcul et leur utilisation via des exemples chiffrés. Ces plafonds sont calculés par le fisc automatiquement chaque année.

. – 10 % de vos salaires imposables (soit les salaires déclarés moins 10% ou frais réels) Ne pas clôturer le PER à la retraite et conserver la défiscalisation des sommes épargnées. Le PER est un produit d’épargne-retraite que l’on va probablement vous proposer de souscrire d’ici à la fin de l’année.

Les sommes versées sur un PER d’ici à la fin de l’année seront déductibles de votre revenu imposable 2020 et vous permettront donc de réduire votre impôt sur le revenu à hauteur de votre tranche marginale d’imposition. A court terme, épargner sur un PER est une solution efficace pour défiscaliser. Malheureusement, à long terme, la défiscalisation est remise en question puisque les sommes épargnées seront taxables à l’impôt sur le revenu ou au prélèvement forfaitaire unique (PFU) lorsque vous souhaiterez en disposer après votre départ à la retraite : L’équivalent des primes versées sera imposable à l’impôt sur le revenu ;Les intérêts capitalisés et les plus-values seront taxables aux taux du prélèvement forfaitaire unique de 30% (12.80% d’impôt sur le revenu et 17.20% de prélèvements sociaux). Et c’est maintenant que vient la bonne nouvelle. Comparatif 2020 des PER (Plan Épargne Retraite) : PER - Plan Épargne Retraite.

Le PER est le nouveau produit épargne retraite lancé en octobre 2019.

Sensiblement mieux que le PERP, le PER est loin de ne posséder que des avantages. La fiscalité du PER est pour le moins surprenante, notamment pour la sortie en capital, point attractif pourtant de ce produit d’épargne long terme. PER Assurance Les PER bancaires, basés sur la détention d’un compte-titres, proposent bien moins d’avantages que les PER Assurances, aussi bien en termes de transmission que d’offres financières. Les épargnants devraient donc largement opter pour ces PER assurances. Des écarts de frais importants Comme pour les PERP, les écarts de frais sont importants. Épargne retraite : comment payer moins d'impôts avec le PER ? Le fisc calcule les cotisations du PER déductibles, sur demande Web Figaro Par Stéphanie DELMAS Modifié le 21/09/2020 à 13:10 Publié le 10/09/2020 à 08:50 Recevez toutes les actualités Placements et patrimoine La mention des sommes maximales que l’on peut déduire des revenus lorsqu’on alimente un Perp a fait son retour sur l’avis d’impôt 2020, mais pas pour tous les contribuables.

Le ministre de l’Économie assure que les centres de impôts se livreront aux calculs, à chaque demande. Pour la majorité des contribuables, le « plafond épargne retraite» qui correspond à la somme maximale qu’il est possible de déduire de son revenu net global lorsque l’on se constitue une épargne retraite, figure sur l’avis d’impôt 2020, au milieu de la page 3. Reste que pour certains, ce paragraphe est absent. Retraite par répartition : quel est le montant moyen du capital retraite versé à un retraité ? – Mingzi.

Article écrit le 01/06/2020 – par MINGZI – Crédit photo : Fotolia Le système des retraites en France est un système par répartition : les cotisations des actifs permettent de financer les pensions des retraités. À combien s’élève le capital retraite versé à un retraité, c’est à dire le capital correspondant à la somme de toutes les pension retraites qui lui sont versées tout au long de sa retraite ? France Stratégie vient de publier une étude qui permet de répondre à cette question. France Stratégie est un organisme autonome placé auprès du Premier ministre, qui a pour rôle d’effectuer des analyses et des propositions.

Loi Pacte, Plan d’épargne retraite : combien de PER peut-on souscrire ? Le nouveau Plan d’épargne retraite PER offre : plus de liberté à l’épargnant grâce à la possibilité de sortie en capital à 100% à l’échéance mais aussi pour l’acquisition de sa résidence principale ;plus de souplesse grâce à la fluidité des transferts ;un cadre social et fiscal remarquable. Décès prématuré du titulaire d’un PER « assurance » : un traitement fiscal favorable ? Le décès du titulaire d’un plan d’épargne retraite avant l’échéance entraîne la clôture du plan et les sommes acquises sont transmises aux héritiers ou aux bénéficiaires désignés, sous forme de capital ou de rente. De quel régime fiscal relèvent-elles ? Explications dans cet extrait d'Alertes & Conseils Gestion de patrimoine. Le plan a donné lieu à ouverture d’un compte-titres Pour les plans ouverts auprès d’un gestionnaire d’actifs, les sommes versées sont intégrées à l’actif successoral et soumises aux droits de succession selon les règles de droit commun.

Le plan a donné lieu à adhésion à un contrat d’assurance de groupe Pour les plans ouverts auprès d’une compagnie d’assurance ou assimilée, les sommes sont versées au(x) bénéficiaire(s) désigné(s) au contrat et relèvent du régime fiscal de l’assurance-vie, cependant ici aménagé. Le régime applicable dépend en effet uniquement de l’âge du titulaire du plan au moment de son décès. En cas de décès avant 70 ans En cas de décès après 70 ans.

Cinq questions-réponses pour bien comprendre le nouveau PER - Le PER signe le renouveau de l'épargne retraite. Depuis quelques jours, un nouveau produit de placement va donc voir le jour, le PER ou plan d'épargne retraite. Il faudra toutefois patienter quelques mois pour disposer d'un kaléidoscope complet des PER, permettant à l'épargnant de faire des comparaisons. En attendant, voici les points essentiels à retenir pour appréhender ce nouveau placement. Comment fonctionne le PER ? Le plan d'épargne retraite est voué à remplacer tous les anciens produits d'épargne dédiés aux vieux jours qui ont été créés au fil des décennies. Il s'agit d'une seule et même enveloppe qui englobe plusieurs dispositifs.

. « Il est composé de trois sous-catégories, explique Benjamin Spivac, ingénieur patrimonial au cabinet Amplegest : PER : quelle fiscalité si j’opte pour la sortie en capital ? Déductibilité fiscale à 100% des versements volontaires et sortie en capital à 100% y compris pour l’acquisition de sa résidence principale, ce sont les deux grands avantages du nouveau Plan d’épargne retraite PER.

Point sur la fiscalité à la sortie en capital. TNS : déblocage exceptionnel de la loi Madelin ou du PER LégiFiscal. L’article 4 de la 3ème loi de finances rectificative pour 2020 offre la possibilité aux TNS de réaliser un déblocage anticipé des contrats Madelin ou PER dans la limite de 2.000 €.