P2. Amortissement linéaire. Amortissement par unités d'oeuvre. Amortissement dégressif. Amortissement dérogatoire. Les amortissements. A chaque fin d’exercice comptable, il est nécessaire d’apprécier les immobilisations présents dans l’entreprise afin de passer les écritures de dotation ou de reprise aux amortissements.

L’amortissement comptable d’une immobilisation est l’étalement de son coût sur sa durée d’utilisation. L’amortissement permet aux entreprises qui achètent des biens immobilisables tels que les matériels industriels, les ordinateurs…, d’étaler la charge sur plusieurs années correspondant à la durée d’utilisation du bien. Pour rappel : Le montant initial de l’investissement doit être supérieur à 500 €, sinon ce n’est pas une immobilisation mais une charge. Il est impossible de passer des écritures d’amortissement sur des biens non immobilisés. C’est le cas par exemple d’une agrafeuse qui sera enregistrée dans le compte « 60225. A quoi sert l’amortissement ? Déduction exceptionnelle de 40% en faveur de l'investissement productif LégiFiscal. Champ d'application de la déduction de 40% - ancien dispositif applicable jusqu'en 2017 ¶ Les entreprises concernées ¶ Sont éligibles à cette déduction de 40%, toutes les entreprises, personnes physiques ou morales soumises à l'impôt sur le revenu (BIC, BNC ou BA) ou à l'impôt sur les sociétés.

Seules les entreprises imposées d'après leur bénéfice réel (réel normal ou réel simplifié de plein droit ou sur option) sont concernées. Les entreprises bénéficiant du régime micro sont exclues. Dispositifs de suramortissements créés ou aménagés. Régime des amortissements exceptionnels - Dépenses d'acquisition de logiciels. 804-PGPBIC - régime des amortissements exceptionnels - Dépenses d'acquisition de logiciels11 BIC - régime des amortissements exceptionnels - Dépenses d'acquisition de logiciels En application du II de l'article 236 du code général des impôts (CGI), les logiciels acquis par l'entreprise en vue d'être utilisés pour les besoins de son exploitation pendant plusieurs exercices peuvent faire l'objet d'un amortissement exceptionnel sur une période de douze mois.

Le 6° du I de l'article 32 de la loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017 abroge le II de l'article 236 du CGI, de sorte que les logiciels acquis au cours des exercices ouverts à compter du 1er janvier 2017 ne peuvent plus faire l'objet d'un amortissement exceptionnel sur douze mois.

LES AMORTISSEMENTS. Dunod Comptabilite Chapitre8 IFRS. La comptabilisation des cessions d'immobilisations. Les immobilisations sont des biens durables inscrits à l’actif du patrimoine d’une entreprise qui génèrent des avantages économiques futurs pour cette dernière.

Il peut arriver que l’entreprise utilisatrice soit amenée à les céder pour diverses motivations (économiques ou financières notamment). Compta-Facile dévoile, à travers cet article, les écritures comptables relatives aux cessions d’immobilisations (corporelles ou incorporelles). 1. Date de comptabilisation d’une cession d’immobilisation La cession doit être comptabilisée à la date de transfert du contrôle du bien (date qui coïncide, la plupart du temps, avec le transfert de propriété).

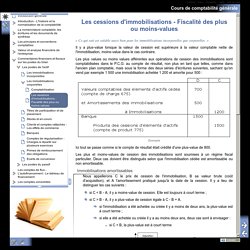

Cession des valeurs mobilières de placement VMP - compta écritures. Cours de comptabilité générale - Les cessions d'immobilisations - Fiscalité des plus ou moins-values. Mais elle échappe totalement à l'impôt si elle peut être compensée par des moins-values à long terme des dix exercices antérieurs, ou par le déficit de l'exercice, ou encore par des déficits antérieurs reportables.

Le reste de la plus-value après impôt est porté, lors de l'affectation des bénéfices, à une réserve de plus-value au passif. Si cette réserve est ensuite distribuée sous forme de dividendes, elle donne lieu à une imposition complémentaire pour arriver au taux d'imposition normal sur les bénéfices. Mais si cette réserve est distribuée sous forme d'actions gratuites (cf la sous-partie "Les postes du passif", chapitre "Capital et réserves",sous chapitre "L'augmentation de capital par incorporation de réserves ou du bénéfice" de cette partie) elle n'est pas imposée. Comment fonctionne la mise au rebut des immobilisations ? Les immobilisations peuvent sortir du patrimoine d’une entreprise par cession, par disparition, par remplacement ou enfin par mise au rebut.

Cet article de Compta-Facile aborde la comptabilisation des mises au rebut d’immobilisations. 1. Définition d’une mise au rebut d’immobilisations Une mise au rebut d’immobilisation peut résulter : d’un acte volontaire de l’entreprise L’entreprise effectue un retrait d’actif volontaire (elle se débarrasse d’un actif sans le céder par exemple ou elle le met volontairement hors service). d’un évènement indépendant de la volonté de cette dernière (sous réserve qu’elle ne perçoive pas d’indemnité d’assurance couvrant le sinistre) Dans ce cas, le bien est hors service mais cette mise au rebut est « imposée » à l’entreprise. Le prix de cession d’une immobilisation mise au rebut est obligatoirement nul. 2. A. Les immobilisations mises au rebut doivent être amorties en totalité. Synthese Scenario 3 P2 version2. Synthese Scenario 13 version 2. Thème 1.3.3 le processus d'investissement et de financement by Driss sabri on Prezi. 10_immobilisations.

21.1 Cessions des immobilisations corporelles et incorporelles.