Comment fonctionne la mise au rebut des immobilisations ? Les immobilisations peuvent sortir du patrimoine d’une entreprise par cession, par disparition, par remplacement ou enfin par mise au rebut. Cet article de Compta-Facile aborde la comptabilisation des mises au rebut d’immobilisations. 1. Définition d’une mise au rebut d’immobilisations Une mise au rebut d’immobilisation peut résulter : d’un acte volontaire de l’entreprise L’entreprise effectue un retrait d’actif volontaire (elle se débarrasse d’un actif sans le céder par exemple ou elle le met volontairement hors service). d’un évènement indépendant de la volonté de cette dernière (sous réserve qu’elle ne perçoive pas d’indemnité d’assurance couvrant le sinistre) Dans ce cas, le bien est hors service mais cette mise au rebut est « imposée » à l’entreprise. Le prix de cession d’une immobilisation mise au rebut est obligatoirement nul. 2. A. Les immobilisations mises au rebut doivent être amorties en totalité. Cas pratique d’une mise au rebut d’immobilisation : B. C. Donnez-lui une note !

Les travaux d'inventaire en comptabilité Lorsqu’une entreprise approche de sa date de clôture, elle doit organiser des travaux d’inventaire comptables. Ces derniers doivent être correctement préparés et suivent une démarche quasi-universelle. Compta-Facile vous apporte ses conseils sur l’organisation des travaux d’inventaire en comptabilité, également appelés travaux de clôture de l’exercice. La préparation des travaux d’inventaire comptables Avant de se lancer dans la démarche des travaux d’inventaire, il convient d’avoir saisi l’ensemble des pièces justificatives de l’exercice comptable (saisie des factures d’achat, des factures de ventes, comptabilisation des charges de personnel, comptabilisation des déclarations de T.V.A). Voici nos conseils à ce niveau : Le premier contrôle à effectuer à ce stade est de rapprocher les sommes figurant sur les balances auxiliaires et grands-livres auxiliaires (clients et fournisseurs) avec celles figurant sur la balance générale (compte 411 et 401). La mise en oeuvre des travaux d’inventaire

Plus-values et moins-values – Règles générales – Calcul des plus-values et de... 6599-PGPBIC - Plus-values et moins-values – Règles générales – Calcul des plus-values et des moins-values d'actif immobilisé2 BIC - Plus-values et moins-values – Règles générales – Calcul des plus-values et des moins-values d'actif immobilisé Lorsqu'intervient la cession d'un élément de l'actif immobilisé, cette opération ne fait bien évidemment apparaître une plus ou moins-value que si elle engendre, au sens de du 2 de l'article 38 du code général des impôts (CGI) une variation de l'actif net de l'entreprise concernée. Tel est le cas, d'une manière générale, lorsque le prix de réalisation de l'élément cédé est supérieur ou inférieur à la valeur comptable dudit élément, telle qu'elle figure dans les écritures de l'entreprise cédante. La valeur fiscale à prendre en considération peut, dans certains cas particuliers, être différente de la valeur comptable (BOI-BIC-PVMV-10-20-30-10). Sont successivement examinées :

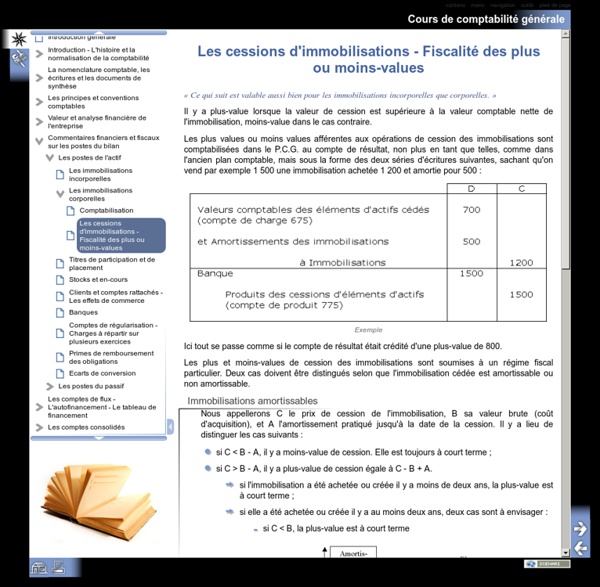

La comptabilisation des cessions d'immobilisations Les immobilisations sont des biens durables inscrits à l’actif du patrimoine d’une entreprise qui génèrent des avantages économiques futurs pour cette dernière. Il peut arriver que l’entreprise utilisatrice soit amenée à les céder pour diverses motivations (économiques ou financières notamment). Compta-Facile dévoile, à travers cet article, les écritures comptables relatives aux cessions d’immobilisations (corporelles ou incorporelles). 1. Date de comptabilisation d’une cession d’immobilisation La cession doit être comptabilisée à la date de transfert du contrôle du bien (date qui coïncide, la plupart du temps, avec le transfert de propriété). Après avoir abordé la date de comptabilisation d’une cession d’immobilisation, nous allons évoquer le schéma usuel de comptabilisation d’une cession d’immobilisation. 2. A. Lors d’une cession d’immobilisation, le patrimoine de l’entreprise « s’appauvrit » ; l’actif subit une diminution. B. C.

régime des amortissements exceptionnels - Dépenses d'acquisition de logiciels 804-PGPBIC - régime des amortissements exceptionnels - Dépenses d'acquisition de logiciels11 BIC - régime des amortissements exceptionnels - Dépenses d'acquisition de logiciels En application du II de l'article 236 du code général des impôts (CGI), les logiciels acquis par l'entreprise en vue d'être utilisés pour les besoins de son exploitation pendant plusieurs exercices peuvent faire l'objet d'un amortissement exceptionnel sur une période de douze mois. Le 6° du I de l'article 32 de la loi n° 2016-1917 du 29 décembre 2016 de finances pour 2017 abroge le II de l'article 236 du CGI, de sorte que les logiciels acquis au cours des exercices ouverts à compter du 1er janvier 2017 ne peuvent plus faire l'objet d'un amortissement exceptionnel sur douze mois. Les précisions figurant ci-après ne s'appliquent donc qu'aux logiciels acquis au cours d'exercices ouverts jusqu'au 31 décembre 2016. Le bénéfice de l'amortissement exceptionnel est ouvert aux entreprises :

Dépréciation des immobilisations La dépréciation d’une immobilisation corporelle ou incorporelle est la constatation que la Valeur Actuelle (VA) de l’immobilisation a perdu de la valeur, c’est à dire qu’elle est devenu inférieure à la Valeur Nette Comptable (VNC). Les dépréciations des immobilisations concernent les biens amortissables ou non. A quoi sert la dépréciation des immobilisations ? En cours de vie une immobilisation peut perdre plus de valeur que ceux que l’entreprise à prévu. Cela peut être dû à des causes externes ou internes à la société. Causes externes : baisse plus que la normale de la valeur du marché ;changements importants dans l’environnement technique, économique ou juridique, ayant un effet négatif sur l’entreprise ;augmentation des taux d’intérêt. Causes internes : obsolescence ou dégradation physique non prévue par le plan d’amortissement .performances économiques inférieures aux prévisions. Pour cela l’entreprise doit constaté une dépréciation Le test de dépréciation Il y a deux possibilités : Exemple

Enregistrement des Valeurs Mobilières de Placement [VMP] Ces titres sont acquis dans le but de réaliser un gain rapidement et que l’entreprise n’envisage pas de garder durablement. Ces titres servent au placement des excédents de trésorerie. Acquisition de VMP La valeur d’entrée de ces titres est le prix d’achat que l’on enregistre dans les sous-compte du 50. Les comptes les plus couramment utilisés sont : 503. Les frais d’achat des VMP sont comptabilisé dans le compte 627. Comptabilisation L’enregistrement comptable peut être effectué dans le journal de banque. Achat de VMP : comptabilisation au jour d’achat Revenus perçus sur le portefeuille des VMP Les revenus de VMP perçus en cour d’exercice pour le compte des VMP sont à enregistrer au crédit du compte 764. Revenus de VMP, à comptabiliser au jour de perception des revenus en banque La constatation de la créance peut être comptabilisée avant la réception des revenus. Cession de VMP Les gains obtenus sont à enregistrer dans le compte 767. Les pertes sont à enregistrer dans le compte 667.

Déduction exceptionnelle de 40% en faveur de l'investissement productif LégiFiscal Champ d'application de la déduction de 40% - ancien dispositif applicable jusqu'en 2017 ¶ Les entreprises concernées ¶ Sont éligibles à cette déduction de 40%, toutes les entreprises, personnes physiques ou morales soumises à l'impôt sur le revenu (BIC, BNC ou BA) ou à l'impôt sur les sociétés. Seules les entreprises imposées d'après leur bénéfice réel (réel normal ou réel simplifié de plein droit ou sur option) sont concernées. Les entreprises bénéficiant du régime micro sont exclues. Les biens concernés ¶ Le dispositif concerne en premier lieu, les entreprises faisant l'acquisition ou fabriquant les biens éligibles à la mesure. La déduction peut également être réalisée pour les biens d'équipement faisant l'objet d'un contrat de crédit-bail ou d'un contrat de location avec option d'achat (BOFiP, BOI-BIC-BASE-100, §30). L'avantage fiscal est réservé aux investissements productifs éligibles à l'amortissement dégressif, même si celui-ci n'est effectivement pas pratiqué.

Les différentes méthodes de calcul de l'amortissement La technique de l’amortissement est très intéressante pour le contribuable, puisqu’elle permet à celui-ci d’opérer une déduction (et par conséquent de réduire son résultat imposable) afin de prendre en compte l’usure ou l’obsolescence de ses investissements. Il existe plusieurs méthodes d’amortissement, pouvant être choisies par le contribuable. Les méthodes d’amortissement : l’amortissement linéaire C’est la méthode la plus couramment usitée. On va déduire du résultat imposable une annuité identique, calculée à partir du prix de revient de l’élément d’actif amorti. La durée d’amortissement dépend de la durée réelle d’utilisation attendue par l’entreprise. Exemple : prenons un bien dont la valeur est de 100 000 euros. La méthode par composants doit être utilisée. Les méthodes d’amortissement : l’amortissement dégressif Dans cette hypothèse, les annuités d’amortissement sont décroissantes. Le montant du coefficient est de : Etc Les méthodes d’amortissement : l’amortissement dérogatoire à propos