La fiscalité des véhicules de tourisme pour l'entreprise. Le coin des entrepreneurs vous présente un article technique sur la fiscalité des véhicules de tourisme de l’entreprise, avec notamment la TVS, la TVA et les amortissements comptables.

Les sociétés sont parfois amenées à acquérir des véhicules de type « particulier » (notamment des véhicules de tourisme, des véhicules commerciaux, des voitures Canadiennes, des breaks et des minibus de moins de dix places disposant de deux points d’ancrage à l’arrière). Or, ces acquisitions ne sont pas sans effet au regard de la fiscalité. En effet, l’entreprise devient éventuellement redevable de la taxe sur les véhicules de tourisme, elle perd le bénéfice de la déduction de la T.V.A sur la facture d’achat et les amortissements sont susceptibles de faire l’objet d’une réintégration extracomptable. De plus, selon le type de véhicule, la déductibilité de la T.V.A sur carburant est parfois remise en cause. Enregistrer un achat d'immobilisation. Comme vu sur le cours sur les immobilisations, elles constituent un type de bien à part, avec des règles de comptabilisation particulières, nous allons donc voir avec ce cours comment enregistrer l'acquisition d'une immobilisation.

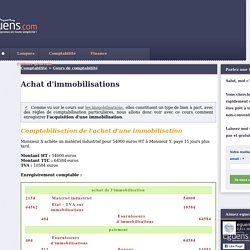

Monsieur X achète un matériel industriel pour 54000 euros HT à Monsieur Y, payé 15 jours plus tard. Montant HT : 54000 eurosMontant TTC : 64584 eurosTVA : 10584 euros Enregistrement comptable : Comptes utilisés : 2154-Matériel industriel404-Fournisseurs d'immobilisations44562-Etat - TVA sur immobilisations512-Banque. Acquisition d'une immobilisation corporelle ou incorporelle. Faire la distinction entre immobilisation et charge : L’administration fiscale a admis que les petits matériels et outillages, les mobiliers, le matériel de bureau ainsi que les logiciels dont le prix d’acquisition n’excède pas la valeur unitaire de 500 € HT d’être comptabilisé en charge (compte de la classe 6) car leurs valeurs n’est pas « significatives ».

Les autres acquisitions (dont le prix d’achat est supérieur à 500€ HT) doivent être enregistré en comptabilité en immobilisation (compte de la classe 2) afin de répartir leur charge sur plusieurs exercice en effectuant des amortissements (amortissement linéaire, amortissement dégressif et/ou amortissement dérogatoire selon la méthode choisie).

Les immobilisations corporelles : C’est un actif que l’entreprise détient, pour un durée supérieure à 1 an. Cet actif est détenu soit pour : être utilisé dans la production ou la fourniture de biens et servicesêtre loué à des tiersdes fins de gestions internes. Enregistrement des autres titres immobilisés. Ces titres ne sont pas jugés utiles à l’activité de l’entreprise.

Ces titres sont achetés avec l’intention de réaliser un placement durable (supérieur à 1 an), mais sans intention de participer à la gestion de l’entreprise émettrice (moins de 10% du capital), c’est le cas d’un nantissement. Les Titres immobilisés sont présentés à l’actif du bilan. Acquisition des autres titres immobilisés Valeur d’entrée La valeur d’entrée de ces titres est le prix d’achat que l’on enregistre dans le compte 271 « Titres immobilisés autres que les TIAP » ou 272 « Titres immobilisés (droit de créances) »

Saisir les écritures comptables liées aux Immobilisations. Les écritures comptables liées aux immobilisations doivent respecter des règles précises qui aideront à établir le bilan. Ces écritures peuvent être passées par une société d'expertise comptable, néanmoins il est possible de de les passer soi-même. Il suffit de comprendre que les écritures sont différentes au fil du cycle d'utilisation de l'immobilisation par l'entreprise. Les immobilisations font partie des comptes de classe 2, le compte de TVA à utiliser est le compte 445620 "Etat/TVA déductible sur immobilisations" sauf pour certaines immobilisations pour lesquelles la TVA ne sera pas récupérable.

Comptabilisation d'une immobilisation par composants. Le principe de la comptabilisation des immobilisations par composants a été retenu par le Plan Comptable Général (Titre III, Chapitre 1, Section 1, Sous-section 2.).

Le but de cette approche par composant est de décomposer le prix d’acquisition d’une immobilisation en plusieurs composants significatifs. Les différents composants doivent donc avoir une valeur et un caractère significatifs. Exemple : Une entreprise achète un camion au prix de 30 000 €. Ce camion est fait de 2 éléments : le moteur (10 000 €) et le châssis (20 000 €). Comptabilisation d'une immobilisation par composants La décomposition par composants peut être un outil de gestion car l’entreprise pourra mieux maîtriser les coûts relatifs à l’entretien du moteur ou du châssis.

Pour un camion à 30 000 €, les composants de 1ère catégorie sont le moteur (10 000 €), le prix de la structure du châssis (20 000 € – 5 000 € de pneus). Comptabilité générale - L'approche par composants. La définition d'un composant • Composant de première catégorie : éléments principaux de biens corporels devant faire l'objet d'un remplacement à intervalles réguliers et nécessitant un amortissement propre. • Composant de seconde catégorie (non reconnu fiscalement) : il correspond, comme composant distinct d'un bien, aux dépenses d'entretien et de réparation faisant l'objet de programmes pluri-annuels.

Dix ans après… la méthode des composants. Voilà dix ans, en effet, que la méthode des composants a été introduite dans le droit comptable et le droit fiscal français.

Lors de son entrée en vigueur, certaines entreprises ont été effrayées par la complexité supposée de son application, à tel point que quelques-unes ont pratiquement fait l’impasse sur cette méthodologie. Il faut rappeler que cette méthode n’est pas facultative. Elle est conceptuellement obligatoire tant sur le plan comptable que fiscal.Immobilisations décomposables : une obligation comptable et fiscale Il n’est pas inutile de mentionner les termes des trois premiers alinéas de l’article 214-9 du plan comptable général qui confèrent un aspect impératif à cette pratique. « Lorsque des éléments constitutifs d’un actif sont exploités de façon indissociable, un plan d’amortissement unique est retenu pour l’ensemble de ces éléments.

On note que plus les amortissements qui auraient été pratiqués par le preneur sont importants, moindre sera la réintégration à opérer. Les immobilisations corporelles. Contrairement aux immobilisations incorporelles, les immobilisations corporelles sont des éléments de l’actif identifiables.

Ils ont une substance physique et doivent répondre à des critères précis : elles doivent procurer à leur propriétaire des avantages économiques c’est-à-dire contribuer à générer des flux nets de trésorerie et être utilisés au-delà d’une durée de 12 mois. En comptabilité, les immobilisations corporelles figurent dans les comptes de classe 21. S’agissant de l’amortissement des immobilisations corporelles, ceux-ci seront étudiés dans un article à paraître prochainement. 1. Chapitre 2 : l'enregistrement le l'acquisition des immobilisations. I- définition d’un actif Un actif est un élément identifiable du patrimoine de l’entreprise ayant une valeur positive pour l’entité, c’est à dire un élément générant une ressource que l’entité contrôle du fait d’événements passés et dont elle attend des avantages économiques futurs.

Dix ans après… la méthode des composants. Acquisition d'une immobilisation corporelle ou incorporelle. Les immobilisations. Les immobilisations sont des biens durables, acquises par l’entreprise pour être garder au moins un an.

Les biens d’une valeur supérieure à 500 € HT. Les immobilisations doivent être enregistrés dans un compte d’immobilisation (compte de la classe 2). Ainsi, ils apparaîtront à l’actif du bilan (actif immobilisé). La charge que représente ces investissements sont comptabilisées via les dotations aux amortissements (compte 68) en fin d'exercice comptable. La charge est répartie sur plusieurs année. Il existe 3 types d’immobilisations : Les immobilisations corporelles (sous-compte de 21. Comment enregistrer une immobilisation ? La société A achète le 01/01/N à la société B un camion pour 100 000 € HT. Dans le journal d’achat, vous devez enregistrer : Achat d’un camion au 01/01/N. Les immobilisations comptables. Distinction entre les charges et les immobilisations. La distinction des dépenses à comptabiliser en charges de celles à comptabiliser en immobilisations est une source d’interrogation importante en comptabilité.

Cette problématique doit être correctement traitée par l’entreprise car le choix effectué a également des conséquences fiscales. Compta-Facile vous propose une synthèse sur les règles comptables à appliquer afin que vous puissiez mieux appréhender la distinction entre les charges et les immobilisations. Rappels sur les charges et les immobilisations.