Quelles sont les opérations entrant dans le champ d'application de la TVA ? - Assistance juridique entreprise gratuite. Déterminer si une opération entre ou non dans le champ d'application de la TVA permet de savoir si une entreprise doit ou non facturer de la TVA, si la TVA payée est déductible et, si elle l'est, si elle est déductible en partie ou en totalité.

Définition du champ d'application de la TVA Les opérations qui entrent dans le champ d'application de la TVA sont les opérations pouvant être imposées à la TVA. Y figurent : des opérations économiques effectivement taxées, des opérations exonérées. Certaines opérations taxables peuvent en effet se retrouver exonérées dans certaines circonstances, comme les exportations. Une opération qui n'entre pas dans le champ d'application de la TVA n'est jamais soumise à la TVA. TVA ou taxe sur les salaires ? Les sociétés dont la totalité ou la majeure partie des opérations se situe hors du champ d'application de la TVA peuvent se retrouver à devoir acquitter la taxe sur les salaires. Champ d'application et territorialité. 1339-PGPTVA - Champ d'application et territorialité1 TVA - Champ d'application et territorialité Le champ d'application de la TVA définit les opérations imposables.

Une opération hors du champ d'application de la TVA n'est pas soumise à cette taxe. L'application des règles de territorialité permet de déterminer si, compte tenu de sa localisation, une opération imposable doit être soumise à la TVA en France ou si elle y échappe parce que son lieu est réputé ne pas se situer en France.

Une opération, entrant dans le champ d'application de la TVA et localisée en France en vertu des règles de territorialité, peut ne pas être taxée si une exonération est applicable en vertu d'une disposition particulière de la loi. Les personnes physiques ou morales, qui réalisent certaines opérations non soumises à la TVA (exonérées ou placées hors de son champ d'application), peuvent soumettre volontairement à la taxe ces opérations en exerçant une option prévue à cet effet. - les exonérations (titre 3, cf. Taux de TVA Septembre 2016. La TVA (taxe sur la valeur ajoutée) est un impôt sur la consommation collectée par les entreprises et reversée à l’Etat.

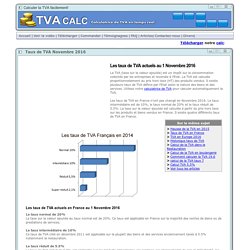

La TVA est calculée proportionnellement au prix hors taxe (HT) des produits vendus. Il existe plusieurs taux de TVA définis par l’Etat selon la nature des biens et des services. Utilisez notre calculatrice de TVA pour calculer automatiquement la TVA. Les taux de TVA en France n'ont pas changé en Novembre 2016. Le taux intermédiaire est de 10%, le taux normal de 20% et le taux réduit de 5.5%. Les taux de TVA actuels en France au 1 Novembre 2016 Le taux normal de 20% La taxe sur la valeur ajoutée au taux normal est de 20%. Le taux intermédiaire de 10% Ce taux de TVA créé en décembre 2011 est applicable sur la plupart des biens et des services anciennement taxés à 5.5% notamment la restauration.

Attestation TVA pour bénéficier de la TVA à taux réduit (5,5%, et 10%) sur les travaux dans les logements. Echanges intracommunautaires de biens : régime de TVA. Acquisitions intracommunautaires Régime de droit commun Principe de taxation à la TVA française Une acquisition intracommunautaire est un achat de marchandise effectué par une entreprise assujettie établie en France auprès d'une entreprise assujettie établie dans un autre Etat membre de l'Union européenne.

La TVA française est exigible dès que le lieu de livraison du bien est réputé se situer en France et doit être acquittée par l'acquéreur du bien. La taxe est exigible le 15 du mois suivant la date de cette livraison. La base d'imposition à la TVA est constituée par tous les éléments qui entrent en ligne de compte dans la détermination du montant de la transaction : prix, services rendus ou à recevoir en contrepartie de la livraison, subventions directement liées au prix, etc. Concrètement, lorsqu'un acquéreur français reçoit la facture d'un vendeur établi dans un autre État membre de l'Union européenne, cette dernière ne contient pas de TVA.

TVA Intracommunautaire. Application des différents taux de TVA.