Charges sociales : assiettes et taux de cotisation. Le bulletin de paie. Evaluez vos connaissances sur le sujet du bulletin de paie en répondant à notre questionnaire comprenant 12 questions portant notamment sur l’établissement du bulletin de paie, ses mentions obligatoires, facultatives ou interdites, les obligations relatives à la délivrance du bulletin de paie ou encore à sa conservation.

Démarrer le questionnaire A la fin du questionnaire, vous découvrirez votre score, une correction personnalisée avec les réponses aux différences questions, ainsi que des informations complémentaires afin de parfaire vos connaissances sur le bulletin de paie. Pour acquérir des techniques de paie, apprendre à établir des bulletins ou tout simplement vous perfectionner, inscrivez-vous à nos formations par niveau notamment la « Formation paie niveau 1 : la pratique ». Taxe sur les salaires - professionnels. Les entreprises soumises à TVA sur moins de 90 % du chiffre d'affaires réalisé l'année avant le versement doivent payer la taxe sur les salaires en calculant leur rapport d'assujettissement.

Calcul = (Recettes n'ayant pas ouvert droit à déduction de la TVA (année N-1) / total des recettes (année N-1)) x 100 Pour ces entreprises, l'assiette de la taxe sur les salaires est obtenue en multipliant le montant total des rémunérations imposables (année N) par le rapport d’assujettissement, soit : Calcul = Montant total des rémunérations imposables (année N) x Rapport d'assujettissement Exemple : Rémunérations imposables (année N) = 100 Recettes totales (année N-1) = 300 se répartissant comme suit : Recette correspondant à des opérations hors champ d'application de la TVA : 160Recette correspondant à des opérations dans le champ d'application de la TVA : opération taxée : 60, opération exonérée n'ouvrant pas droit à déduction : 80. prorata temporis ).

DADS-U, la déclaration automatisée des données sociales unifiée sur net-entreprises.fr. DADS-U, pour déposer un fichier sur net-entreprises.fr. La déclaration annuelle des données sociales (DADS) est une formalité obligatoire pour toutes les entreprises relevant du régime général et des collectivités publiques.

La déclaration automatisée des données sociales unifiée (DADS-U) permet, à partir d'un logiciel de paie, de déclarer toutes les données des salariés, en un seul envoi, à destination des organismes concernés. Ainsi, sur net-entreprises, il est possible d’envoyer une DADS-U à destination de : la Cnav/TDS pour le compte des partenaires TDS, les institutions de retraite complémentaire Agirc-Arrco (IRC), les institutions de prévoyance (IP) adhérentes au CTIP, les mutuelles adhérentes à la FNMF, les sociétés d'assurances adhérentes à la FFSA, et leurs délégataires de gestion.

Tous les employeurs mono ou multi établissements. Les tiers déclarants (experts-comptables, associations et centres de gestion agréés, holdings...) pour leur compte et/ou celui de leurs clients ou filiales. Le service DADS-U vous permet d'envoyer : Saisie sur salaire, Saisie arrêt sur salaire - Outils calcul, Estimation. Calcul de la réduction Fillon annualisée.

Régularisation annuelle La régularisation s'opère sur les cotisations dues au titre du dernier mois, ou du dernier trimestre de l'année.

Elle résulte du différentiel entre la somme des montants de la réduction appliquée par anticipation pour les mois précédents et le montant de cette réduction calculée pour toute la période. La régularisation annuelle intervient sur les cotisations dues au titre du mois de décembre, pour les employeurs « mensuels », ou au titre du dernier trimestre de l'année pour les employeurs « trimestriels ». En cas de cessation de contrat de travail en cours d'année, la régularisation s'opère sur les cotisations dues au titre du dernier mois ou trimestre d'emploi.

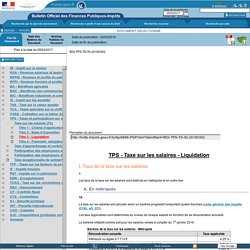

Régularisation progressive Le principe général est d'appliquer progressivement le calcul annuel, de façon à procéder chaque mois à une régularisation si nécessaire et ainsi en lisser ses effets financiers. TPS - Taxe sur les salaires - Liquidation. 6686-PGPTPS - Taxe sur les salaires - Liquidation5 TPS - Taxe sur les salaires - Liquidation Les taux de la taxe sur les salaires sont distincts en métropole et en outre-mer.

A. En métropole La taxe sur les salaires est calculée selon un barème progressif comportant quatre tranches (code général des impôts (CGI), art. 231). Les taux applicables sont déterminés au niveau de chaque salarié en fonction de sa rémunération annuelle. Le barème s'établit comme suit pour les salaires versés à compter du 1er janvier 2016 : B. La taxe sur les salaires due par les personnes physiques ou morales, associations et organismes domiciliés ou établis dans les départements d'outre-mer conformément au 2 bis de l'article 231 du CGI est calculée au moyen d'un seul taux, dont le montant est différent suivant le département. TPS - Taxe sur les salaires - Liquidation.