Amortissements - Régimes particuliers - Amortissements des véhicules de tourisme

4582-PGPBIC - Amortissements - Régimes particuliers - Amortissements des véhicules de tourisme2 BIC - Amortissements - Régimes particuliers - Amortissements des véhicules de tourisme Le 4 de l'article 39 du code général des impôts (CGI) exclut des charges déductibles certaines dépenses limitativement énumérées considérées comme somptuaires. Il en résulte que les dépenses revêtant un caractère somptuaire ne peuvent, en principe, être admises dans les charges déductibles, sauf lorsque l'entreprise est en mesure de justifier qu'elles sont nécessaires à son activité en raison même de son objet ou présentent un caractère social. En pratique, est concerné l'amortissement des biens suivants : - l'amortissement de résidences de plaisance ou d'agrément ; - l'amortissement des pavillons de chasse ; - l'amortissement de yachts et bateaux de plaisance, à voile ou à moteur, et d'embarcations servant à l'exercice non professionnel de la pêche ; A. 1. 2. Sont concernées les: 3. 4. B. 1. 2. 3. C. 1. 2. 3. A.

Dépréciation des immobilisations

La dépréciation d’une immobilisation corporelle ou incorporelle est la constatation que la Valeur Actuelle (VA) de l’immobilisation a perdu de la valeur, c’est à dire qu’elle est devenu inférieure à la Valeur Nette Comptable (VNC). Les dépréciations des immobilisations concernent les biens amortissables ou non. A quoi sert la dépréciation des immobilisations ? En cours de vie une immobilisation peut perdre plus de valeur que ceux que l’entreprise à prévu. Cela peut être dû à des causes externes ou internes à la société. Causes externes : baisse plus que la normale de la valeur du marché ;changements importants dans l’environnement technique, économique ou juridique, ayant un effet négatif sur l’entreprise ;augmentation des taux d’intérêt. Causes internes : obsolescence ou dégradation physique non prévue par le plan d’amortissement .performances économiques inférieures aux prévisions. Pour cela l’entreprise doit constaté une dépréciation Le test de dépréciation Il y a deux possibilités : Exemple

Les amortissements comptables : calcul, durée et méthodes | Compta-Facile

La valeur des immobilisations est répartie, en comptabilité, sur leur durée d’utilisation probable au moyen d‘amortissements. Ceux-ci génère une charge qui diminue le résultat comptable et fiscal. C’est donc une étape importante à bien comprendre pour la gestion de votre entrperise. Qu’est-ce qu’un amortissement comptable ? Par définition, un amortissement correspond à une constatation de perte de valeur d’un bien, du fait de son usage (usure physique), de l’évolution technique (obsolescence de l’actif) ou bien tout simplement du temps. L’intérêt pour la gestion de votre entreprise 🔎L’amortissement est aussi utile pour l’entreprise, car il s’agit d’une charge qui diminue le résultat comptable et fiscal.Investir dans un bien qui apporte des bénéfices à l’entreprise permet donc de réduire le montant sur lequel elle est taxée pour l’impôt sur les sociétés (IS). Pour approfondir cette notion : Qu’est-ce que l’amortissement ? Quelles sont les immobilisations amortissables ? Thibaut Clermont

Calcul de l’amortissement dérogatoire en comptabilité

L’amortissement dérogatoire : Définition L'amortissement dérogatoire est un amortissement comptable ne correspondant pas à une dépréciation mais à une option fiscale qui permet de comptabiliser en charge exceptionnelle un complément de déduction fiscale, les premières années de l'amortissement du bien, afin de réaliser une subvention déguisée remboursable. L’amortissement dérogatoire : Une option fiscale L'amortissement dérogatoire est exclusivement d'ordre fiscal. Il ne correspond pas à la dépréciation du bien mais permet à l'entreprise d'optimiser son résultat fiscal en enregistrant des amortissements fiscaux. Cet amortissementest optionnel, chaque entreprise étant libre de l'appliquer ou non. L’amortissement dérogatoire : Principe d’utilisation L’amortissement dérogatoire, pour être déductible fiscalement, doit avoir été comptabilisé par l'entreprise. L’amortissement dérogatoire s’applique dans 2 cas : L’amortissement dérogatoire : Exemple d’utilisation 68725 Amortissements dérogatoires X

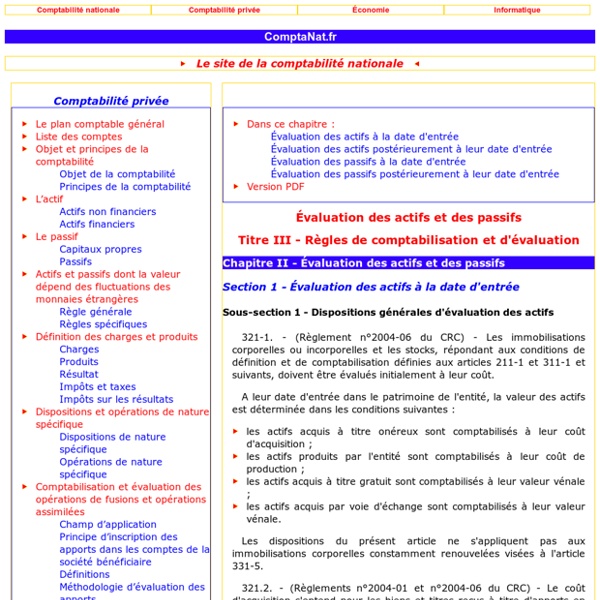

Evaluation des actifs et passifs (Cours)

Résumé du cours Cours de comptabilité approfondie sur l'évaluation des actifs et des passifs décrivant les règles générales, les immobilisations corporelles et incorporelles ainsi que les titres. Sommaire du cours A. Evaluation à l'entréeB. III) Les titres A. Extraits du cours [...] [...] [...] [...] [...] À propos de l'auteur Pauline H.Juriste en droit des affairesComptabilité Evaluation des actifs et passifs (Cours) Niveau Grand public Etude suivie droit des... Ecole, université Descriptif du cours Date de publication Langue français Format Word Type cours Nombre de pages 33 pages grand public Téléchargé 3 fois Validé par le comité de lecture Current View sur 34 Enter the password to open this PDF file:

Les différentes méthodes de calcul de l'amortissement

La technique de l’amortissement est très intéressante pour le contribuable, puisqu’elle permet à celui-ci d’opérer une déduction (et par conséquent de réduire son résultat imposable) afin de prendre en compte l’usure ou l’obsolescence de ses investissements. Il existe plusieurs méthodes d’amortissement, pouvant être choisies par le contribuable. Les méthodes d’amortissement : l’amortissement linéaire C’est la méthode la plus couramment usitée. On va déduire du résultat imposable une annuité identique, calculée à partir du prix de revient de l’élément d’actif amorti. La durée d’amortissement dépend de la durée réelle d’utilisation attendue par l’entreprise. Exemple : prenons un bien dont la valeur est de 100 000 euros. La méthode par composants doit être utilisée. Les méthodes d’amortissement : l’amortissement dégressif Dans cette hypothèse, les annuités d’amortissement sont décroissantes. Le montant du coefficient est de : Etc Les méthodes d’amortissement : l’amortissement dérogatoire à propos

Tableau amortissement | Calculez le tableau d' amortissement de votre credit

Les amortissements comptables : calcul, durée et méthodes

La valeur des immobilisations est répartie, en comptabilité, sur leur durée d’utilisation probable au moyen d‘amortissements. Voici les principales caractéristiques des amortissements comptables d’immobilisations : qu’est-ce qu’un amortissement ? Quels sont les biens amortissables ? Quelles durées choisir pour amortir une immobilisation ? Précision : un autre article traite de manière plus détaillée la comptabilisation des amortissements d’immobilisations. Qu’est-ce qu’un amortissement comptable ? Un amortissement correspond à une constatation de perte de valeur d’un bien, du fait de son usage (usure physique), de l’évolution technique (obsolescence de l’actif) ou bien tout simplement du temps. La comptabilisation d’amortissement est obligatoire à la clôture de chaque exercice comptable, même si le résultat comptable d’un exercice se traduit par une perte. Quelles sont les immobilisations amortissables ? Certaines immobilisations incorporelles sont amortissables.