La fiscalité des véhicules de tourisme pour l'entreprise Le coin des entrepreneurs vous présente un article technique sur la fiscalité des véhicules de tourisme de l’entreprise, avec notamment la TVS, la TVA et les amortissements comptables. Les sociétés sont parfois amenées à acquérir des véhicules de type « particulier » (notamment des véhicules de tourisme, des véhicules commerciaux, des voitures Canadiennes, des breaks et des minibus de moins de dix places disposant de deux points d’ancrage à l’arrière). Or, ces acquisitions ne sont pas sans effet au regard de la fiscalité. En effet, l’entreprise devient éventuellement redevable de la taxe sur les véhicules de tourisme, elle perd le bénéfice de la déduction de la T.V.A sur la facture d’achat et les amortissements sont susceptibles de faire l’objet d’une réintégration extracomptable. De plus, selon le type de véhicule, la déductibilité de la T.V.A sur carburant est parfois remise en cause. La TVS sur les véhicules de tourisme L’exonération de TVS sur certains véhicules

Quelles sont les opérations entrant dans le champ d'application de la TVA ? - Assistance juridique entreprise gratuite Déterminer si une opération entre ou non dans le champ d'application de la TVA permet de savoir si une entreprise doit ou non facturer de la TVA, si la TVA payée est déductible et, si elle l'est, si elle est déductible en partie ou en totalité. Définition du champ d'application de la TVA Les opérations qui entrent dans le champ d'application de la TVA sont les opérations pouvant être imposées à la TVA. Y figurent : des opérations économiques effectivement taxées, des opérations exonérées. Une opération qui n'entre pas dans le champ d'application de la TVA n'est jamais soumise à la TVA. TVA ou taxe sur les salaires ? Les sociétés dont la totalité ou la majeure partie des opérations se situe hors du champ d'application de la TVA peuvent se retrouver à devoir acquitter la taxe sur les salaires. Les opérations dans le champ d'application de la TVA La majorité des opérations économiques se situent dans le champ d'application de la TVA mais il existe de nombreuses exceptions. Un lien direct

La TVA intracommunautaire - Fiche pratique Quels sont les différents régimes de la TVA communautaire ?Une entreprise établie en France et achetant des marchandises à une entreprise établie dans un autre Etat membre de l’Union européenne (acquisition intracommunautaire) est redevable de la TVA française si le lieu de la livraison est situé en France. En France, il existe plusieurs taux de TVA qui varient selon les produits et les services. La TVA est exigible le 15 du mois qui suit la date de livraison. La TVA intracommunautaire est toutefois déductible à condition que les règles de facturation aient été respectées (numéros d’identification à la TVA de l’acheteur et du vendeur, prix HT, etc.) Le redevable doit effectuer l’autoliquidation de la TVA en précisant la TVA déductible et la TVA collectée sur la déclaration CA3.Une entreprise qui réalise des acquisitions et des livraisons de marchandises au sein de l’Union européenne doit renseigner une déclaration d’échanges de biens (DEB).

TVA collectée, TVA déductible, TVA à payer, crédit de TVA Beaucoup d’entrepreneurs comprennent mal les différences entre TVA collectée, TVA déductible, TVA à payer (TVA à décaisser), ou encore crédit de TVA. Il semble que ces termes engendrent beaucoup de confusion. Il est très simple de suivre votre TVA collectée avec un logiciel de facturation tel que Zervant, grâce aux différents rapports téléchargeables que nous offrons. Essayer Zervant gratuitement Ces notions sont simples, et ces 4 points essentiels vous aideront à ne plus jamais les confondre. TVA collectée La TVA collectée est le montant de TVA que vous avez collecté sur vos ventes. Exemple : Pour une vente de 100 € HT, avec un taux de TVA à 20 %, vous avez collecté 20 € de TVA, qu’il faudra un jour rendre à l’État. TVA déductible À l’inverse, la TVA déductible est le montant de TVA que vous avez payée sur vos achats, et que vous pouvez déduire de votre déclaration de TVA. TVA à payer Le crédit de TVA Exemple : Si en fin de période, vous avez effectué uniquement votre achat de 50 € HT.

Quelles sont les dates d'exigibilité en matière de TVA ? - professionnels L'entreprise peut opter pour le régime de la TVA sur les débits. La TVA est alors exigible à la date du débit (inscription du débit sur le compte client) qui correspond généralement à la date de la facturation. La TVA provenant de la vente de biens et celle provenant de la prestation de services deviennent exigibles à la même date. L'entreprise qui opte pour le régime de la TVA sur les débits doit le demander par écrit au service des impôts dont elle relève pour la TVA. L'option s'applique à toutes les opérations pour lesquelles une livraison de bien et une prestation de service sont prévues. L'entreprise peut indiquer sur ces factures que cette option a été choisie, en y ajoutant la mention Paiement de la TVA d'après les débits. Pour renoncer à l'option, l'entreprise doit demander par lettre simple au service des impôts dont elle dépend l'arrêt de cette option.

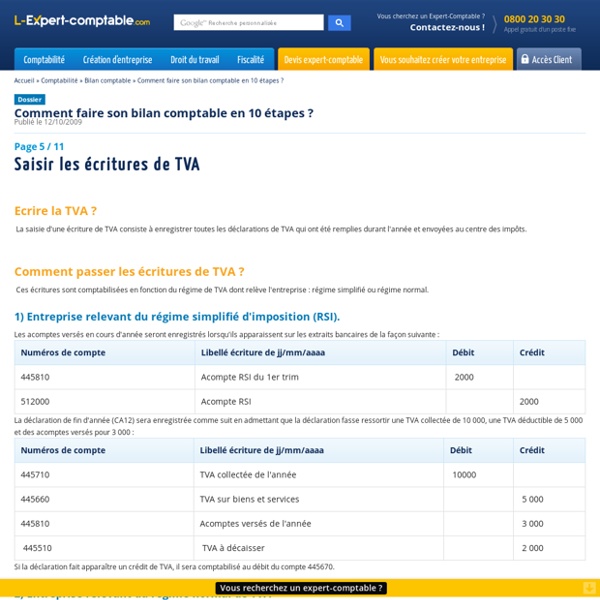

TVA Intracommunautaire TVA: taxe sur la valeur ajoutée, calcul & comptabilisation Définition La TVA est un impôt indirect basé sur les dépenses des contribuables et non sur leurs revenus. C’est la plus importante source de revenus de l’État. Cet impôt, à caractère général, s’applique à l’ensemble des activités économiques, sauf exceptions. Ce sont les activités économiques des entreprises qui sont assujetties à cette taxe et non les entreprises elles-même. Activités non assujetties : médical / paramédicalexportationsactivités d’assurancelocation d’immeuble nu… Les différents taux Le code général des impôts prévoit quatre taux : Le taux normal à 20%, le plus courantDeux taux réduits à 10% et 5,5% que l’on trouve dans les activités du bâtiment, de la restauration, de la culture, …Un taux particulier à 2,1% notamment appliqué à la presse, la redevance audiovisuelle,… Calcul et comptabilisation Calcul du montant à reverser à l’Etat TVA à décaisser = collectée – déductible TVA = valeur ajoutée x taux En général, les entreprises reversent la TVA à décaisser tous les mois. Exemples

En quoi consiste l'option pour la TVA sur les débits ? - Assistance juridique entreprise gratuite En cas de prestation de services, l'exigibilité de la TVA correspond en principe à l'encaissement du prix. Mais le prestataire a la possibilité d'opter pour la TVA sur les débits. En quoi consiste l'option pour la TVA sur les débits ? Pour les prestations de services, l'exigibilité intervient lors de l'encaissement du prix de la prestation, qu'il s'agisse d'avance, d'acompte ou de règlement du solde. C'est uniquement l'encaissement d'un montant quelconque qui rend la TVA exigible. L'option pour la TVA sur les débits permet de rendre la TVA exigible dès que le compte client ou le compte de trésorerie est débité, sans avoir à attendre l'encaissement. Avantages et inconvénients de l'option pour la TVA sur les débits Avantages de l'option pour la TVA sur les débits Vous n'avez donc pas à effectuer de calcul des encaissements reçus pour établir la déclaration de TVA : il suffira d'utiliser la balance avec les comptes de produits et le compte 44571. Comment opter pour la TVA sur les débits ?

Champ d'application et territorialité 1339-PGPTVA - Champ d'application et territorialité1 TVA - Champ d'application et territorialité Le champ d'application de la TVA définit les opérations imposables. L'application des règles de territorialité permet de déterminer si, compte tenu de sa localisation, une opération imposable doit être soumise à la TVA en France ou si elle y échappe parce que son lieu est réputé ne pas se situer en France. Une opération, entrant dans le champ d'application de la TVA et localisée en France en vertu des règles de territorialité, peut ne pas être taxée si une exonération est applicable en vertu d'une disposition particulière de la loi. Les personnes physiques ou morales, qui réalisent certaines opérations non soumises à la TVA (exonérées ou placées hors de son champ d'application), peuvent soumettre volontairement à la taxe ces opérations en exerçant une option prévue à cet effet. Dans la présente division, seront examinés : - les opérations imposables (titre 1, cf. - les exonérations (titre 3, cf.