Comment est calculé votre taux de prélèvement ? Je calcule mon impôt et mon taux de prélèvement à la source pour septembre 2019 Le taux personnalisé basé sur votre situation fiscale 2017 Le taux personnalisé, aussi appelé taux du foyer, est calculé à partir de votre situation fiscale passée. Pour les revenus encaissés entre janvier et août 2019, le taux qui s'applique a été calculé d'après votre situation fiscale de 2017. L'année fiscale 2018 servira quant à elle à calculer le taux de prélèvement qui s'appliquera à vos revenus à partir de septembre 2019. Comment est calculé votre taux personnalisé ? Pour déterminer votre taux, le fisc s'appuie sur deux informations : la somme des revenus imposables de votre foyer (c'est-à-dire avant déduction de vos frais professionnels et charges déductibles)le montant brut de votre impôt (c'est-à-dire avant déduction de vos éventuels crédits et réductions d'impôt) Le taux obtenu grâce à ces données peut être supérieur à votre taux moyen d'imposition si vous bénéficiez d'avantages fiscaux.

Impôt sur le revenu - Prélèvement à la source (PAS) Si l'impôt calculé à partir de votre déclaration est plus élevé que le total des prélèvements réalisés l'année précédente, il vous reste un complément d'impôt à payer. Exemple : En 2024, vous avez versé 150 € par mois de prélèvement à source, soit un total annuel de 1 800 €. L'impôt calculé à partir de votre déclaration effectuée au printemps 2025 est de 2 100 €. Vous devrez verser un complément d'impôt de 300 € (2 100 € - 1 800 €). Plusieurs raisons peuvent expliquer cet écart, notamment les suivantes : Le complément (solde) d'impôt à payer est indiqué sur votre avis d'impôt. Le complément d'impôt est prélevé sur votre compte bancaire de l'une des façons suivantes : Jusqu'à 300 € : en 1 fois en septembrePlus de 300 € : en 4 fois de septembre à décembre. En plus du complément d'impôt, vous continuez à payer votre prélèvement à la source pour l'année en cours. Par exemple, vous payez le complément d'impôt dû pour 2024 et le prélèvement à la source dû pour vos revenus de 2025.

La DSN, obligatoire depuis janvier 2017 Substitution de la DADS-U en janvier 2019 La DSN étant généralisée et considérée comme le seul canal de transmission des données par défaut pour tous les employeurs du secteur privé, vous ne devrez plus produire de DADS-U en janvier 2019 concernant les salaires 2018. Le dépôt d'une DADS-U sera autorisé uniquement pour les cas particuliers suivants : les établissements entrés en DSN employant des populations hors périmètre DSN ; les établissements non soumis à l'obligation DSN ; la transmission des éléments annuels des populations exclues de ce traitement en DSN (fonctionnaires…) ; les établissements entrés en DSN n'ayant pas été en capacité de transmettre les données des organismes complémentaires en DSN. Pour plus d’information, rendez-vous sur : net-entreprises.fr.

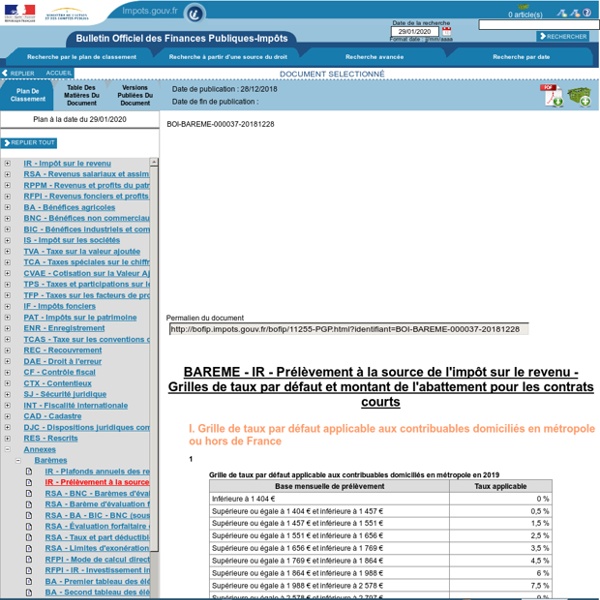

Prélèvement à la source : taux, paiement et régularisation Prélèvement à la source : ce qu'il vous faut savoir Le calendrier du prélèvement à la source Le taux du prélèvement à la source Le taux du prélèvement à la source sera calculé par le fisc à partir de vos revenus de 2017 déclarés en mai-juin 2018. Ce taux sera indiqué sur votre avis d'imposition 2018 et il sera communiqué à ceux qui vous versent vos revenus (employeur, caisses de retraite, Pôle emploi, Sécurité sociale...) au second semestre 2018. Si vous êtes marié ou pacsé, vous pourrez opter pour l'application d'un taux individualisé pour chacun plutôt que pour le taux de prélèvement du foyer fiscal, calculé en fonction de la différence de revenus entre vous et votre conjoint.Si vous êtes salarié, vous pourrez demander au fisc de ne pas communiquer le taux de prélèvement de votre foyer à votre employeur. Le taux du prélèvement à la source ainsi déterminé sera actualisé chaque année en septembre, à partir de votre déclaration des revenus de l'année précédente.

Cotisations sociales, cotisations patronales, quelles différences Les cotisations sociales dues sur les salaires se divisent en deux catégories : les cotisations patronales et les cotisations salariales. Dans certains cas, vous pouvez être exonéré de cotisations patronales, mais très rarement de cotisations salariales. Le point sur ces deux types de cotisations obligatoires. Cotisations salariales et patronales, un même objectif, des modes de calcul différents Les cotisations sociales, qu’elles soient salariales ou patronales, sont dues sur les salaires versés aux employés de votre entreprise. maladie,vieillesse,allocations familiales,accident du travail et maladies professionnelles,invalidité-décès,chômage. Les cotisations sociales salariales C’est la part des cotisations sociales à la charge du salarié et retenue sur son salaire. C’est en fait l’entreprise elle-même qui reverse les cotisations pour le compte de ses salariés, aux organismes collecteurs, les caisses Urssaf ou les caisses d’assurance-vieillesse AGIRC ou ARCO.

PMSS 2019 (Plafond Mensuel Sécurité Sociale) : montants, exemples.. En cas de décès Beaucoup de contrats de prévoyance peuvent inclure de fortes notions au PMSS ainsi qu’aux tranches dans leurs garanties. Voici des exemples de mentions issus de contrats de prévoyance En cas de décès d’un salarié, quelque soit sa situation, le versement du capital décès sera de 170% du salaire annuel brut (Tranche A + B / C). Cela signifie que le capital décès sera dépendant du salaire de la personne.Si ce dernier est un salarié, agent de maîtrise ou technicien, ce capital décès ne pourra dans tous les cas pas être inférieur à 170% du PASS 2020. Cela signifie que quel que soit le résultat du calcul précédent, la somme devra être ramenée à au moins 69 931,20€ (somme qui est donc dépendante du PMSS).Si celui ci est un salarié cadre, ce capital ne pourra pas être inférieur à 340% du PASS 2020. On voit bien là l’utilité du PMSS : servir de référence à certains calculs. En cas d’invalidité Si vous gagnez 1800€ par mois, votre rente sera de 45% de 3 377€ soit 1 519,65 €.

Plafond mensuel et annuel de la Sécurité Sociale 2018-2019 Définition du PSS : à quoi sert le plafond de la Sécurité sociale ? Le plafond de la Sécurité sociale (PSS ou plafond SS) est un montant défini par le Code de la sécurité sociale. Il est décliné en montant annuel, mensuel, hebdomadaire, journalier et horaire. Ce montant est une valeur de référence utilisée pour de nombreux droits sociaux. Le PSS est aussi utilisé pour fixer les indemnités journalières (IJ ou IJSS) maximum versées dans le cadre des congés maternité, d’adoption, de paternité et d’accueil de l’enfant, ainsi que les IJ octroyées au titre des accidents du travail et des maladies professionnelles (AT-MP). Le plafond de la Sécurité sociale sert également de base à la fixation de la gratification de stage, c’est-à-dire la somme minimum que tous les employeurs (publics et privés) doivent obligatoirement attribuer aux stagiaires à partir de 44 jours (deux mois) de présence. Revalorisation 2018 et 2019 du plafond de la Sécurité sociale Augmentation annuelle du plafond SS

La déclaration sociale nominative (DSN) Depuis le 1er janvier 2017, la DSN est le seul mode déclaratif pour transmettre les déclarations périodiques adressées par les employeurs aux organismes de protection sociale et signaler des événements (maladie, attestation employeur destinée à Pôle emploi...). En remplaçant la majorité des déclarations sociales, cette déclaration unique, mensuelle et dématérialisée permet aux employeurs de simplifier, sécuriser et fiabiliser les obligations sociales. Pour les salariés, elle apporte un traitement des dossiers plus rapide, avec moins de risques d’erreur ; tous les organismes recevant directement les informations qui concernent leur périmètre. Pôle emploi : Etablissement public administratif issu de la fusion de l’ANPE (agence nationale pour l’emploi) et de l’Assedic (associations pour l'emploi dans l'industrie et le commerce).

Taux cotisations sociales Urssaf 2019 2018 2017 2016 2015 2014 Régime particulier FNAL ¶ Franchissement de seuil au 31 décembre des années 2016 à 2018 ¶ Atteinte du seuil le 31 décembre 2016 Selon l’article L 834-1 du code de la sécurité sociale, et son dernier alinéa, les entreprises qui atteignent ou dépassent le seuil de 20 salariés au 31 décembre 2016 peuvent continuer à appliquer le taux de 0,10% sur une base plafonnée pendant 3 ans (soit en 2017, 2018 et 2019). Atteinte du seuil le 31 décembre 2017 Selon l’article L 834-1 du code de la sécurité sociale, et son dernier alinéa, les entreprises qui atteignent ou dépassent le seuil de 20 salariés au 31 décembre 2017 peuvent continuer à appliquer le taux de 0,10% sur une base plafonnée pendant 3 ans (soit en 2018, 2019 et 2020). Atteinte du seuil le 31 décembre 2018 Forfait social sur contribution patronale de prévoyance ¶ Atteinte du seuil le 31 décembre 2017 Atteinte du seuil le 31 décembre 2018 Cotisations chômage 2019 ¶ Majoration cotisations patronales chômage URSSAF cdd courte durée 2019 ¶

Taux des cotisations sur salaires au 1er janvier 2019 La lettre P désigne le plafond de sécurité sociale. Aux prélèvements mentionnés dans le tableau s'ajoutent, le cas échéant, la complémentaire santé, le versement mobilité, le forfait social (pour certaines sommes exclues de l'assiette des cotisations de sécurité sociale dont, dans les entreprises d'au moins 11 salariés, les cotisations patronales de prévoyance) et la contribution supplémentaire à l'apprentissage. (1) En Alsace-Moselle, une cotisation salariale maladie est due au taux de de 1,50% . Pour les non-résidents une cotisation salariale maladie est due au taux de 5,50 % (CSS art. L 131-9 et D 242-3). (2) L’assiette de la déduction forfaitaire pour frais professionnels est limitée à 4 plafonds annuels de sécurité sociale. (3) Pour les intermittents du spectacle, une contribution patronale et une contribution salariale additionnelles sont dues afin de financer le régime spécifique à cette profession. (5) Taux tenant compte du pourcentage d'appel de 127 %.

Charges sociales 2019 : taux, calcul et cotisations Les cotisations, contributions et autres taxes sont payées par les employeurs et les salariés. Voici, en détail, comment se calculent les charges sociales en 2019. Pour les employeurs, les charges sociales représentent un coût. Rappelons qu'en 2018 se met en place la hausse de la CSG qui doit compenser la suppression progressive des cotisations chômage et maladie. Les cotisations sociales Versées à la Sécurité sociale ou aux différents organismes du régime privé (Assedic...), les cotisations sociales sont directement calculées sur les salaires et s'intègrent dans la partie "taxes sur les traitements et salaires". Les cotisations sociales employeurs (ou cotisations patronales) sont calculées en fonction du salaire brut mensuel. En 2018, les nouveaux taux de la cotisation vieillesse plafonnée sont portés à : * 6,90 % pour la part salariale, * 8,55 % pour la part patronale. Les taux de la cotisation vieillesse déplafonnée sont portés à : Le calcul des cotisations sociales Autres contributions

Au 1er octobre 2019, la réduction Fillon monte en puissance LégiSocial Préambule ¶ La raison pour laquelle, la détermination de la réduction Fillon connaît un régime « d’exception » en 2019, est que le champ des cotisations patronales URSSAF entrant dans le champ de la réduction FILLON est élargi, en 2 temps (et dans certains cas dès le 1er janvier 2019). Entreprises de moins de 20 salariés ¶ Période 1er janvier au 30 septembre 2019 Période 1er octobre au 31 décembre 2019 Entreprises de 20 salariés et plus (et soumises à un taux de FNAL fixé à 0,50 %) ¶ Principes de calcul ¶ Pour la période 1er janvier au 31 décembre 2019 ¶ Détermination du coefficient « C 1ère période » Afin de déterminer la valeur du coefficient, il convient de prendre en considération à la fois : La rémunération annuelle de l’année 2019 ; Et la valeur retenue pour le Smic de référence Soit l’application de la formule suivante : C= (T/0,6) × [(1,6 × SMIC calculé pour un an/ RAB-) 1] Chiffrage de la réduction Fillon Pour la période 1er octobre au 31 décembre 2019 ¶