Salaire, primes et avantages Le salaire est fixé librement par les parties. Sa modification est interdite sans l'accord du salarié. Fixation L'employeur et le salarié fixent ensemble le montant du salaire dans le respect des règles suivantes : Le montant du Smic doit être de(1 554,58 € garanti par convention collective ou accord collectifLe Smic doit être garanti par l'égalité salariale entre homme et femmesLe Smic doit être garanti par l'égalité salariale entre salariés pour un travail équivalent (principe à travail égal, salaire égal)Le Smic doit être garanti par le versement des heures supplémentaires et heures complémentaires éventuellement dues Il est interdit de fixer le salaire par le biais d'enchères électroniques.

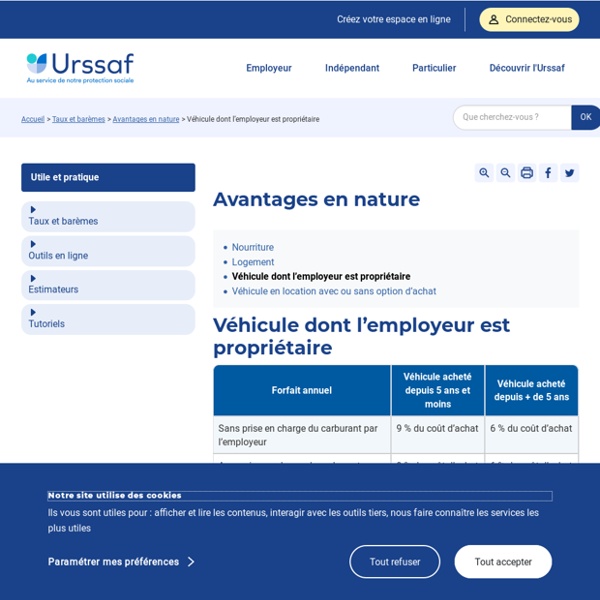

Comment est évalué l'avantage en nature Les avantages en nature sont des biens et/ou des prestations fournis par l’employeur à ses salariés gratuitement ou à un prix inférieur à leurs valeurs réelles. L’employeur doit évaluer le montant des avantages en nature afin que ces derniers soient intégrés au revenu net imposable du salarié et dans l’assiette des cotisations sociales. L’évaluation des avantages en nature peut être forfaitaire ou correspondre à la valeur réelle de l’avantage. Quels sont les avantages en nature évalués forfaitairement ? Pour le (ou les) salarié(s), l’évaluation d’un avantage en nature est forfaitaire lorsqu’il se rapporte à la nourriture ou au logement. Pour les véhicules et les outils de communication, l’employeur a le choix, il peut évaluer l’avantage en nature sur la base d’un forfait ou selon sa valeur réelle.

Système d'information Monitoring d'un système d'information de contrôle du trafic aérien Le système d'information (SI) est un ensemble organisé de ressources qui permet de collecter, stocker, traiter et distribuer de l'information[1], en général grâce à un réseau d'ordinateurs. Il s'agit d'un système socio-technique composé de deux sous-systèmes, l'un social et l'autre technique.

Smic au 1er janvier 2021 A compter du 1er janvier 2021, le montant du Smic brut horaire est fixé à 10,25 €, soit 1 554,58 € mensuels sur la base de la durée légale du travail de 35 heures hebdomadaires. Ces montants sont applicables en métropole, en Guadeloupe, en Guyane, en Martinique, à La Réunion, à Saint-Barthélemy, à Saint-Martin et à Saint-Pierre-et-Miquelon. A Mayotte, le montant du Smic brut horaire est fixé à 7,74 €, soit 1 173,27 € mensuels sur la base de la durée légale du travail de 35 heures hebdomadaires. Le minimum garanti s’établit à 3,65 € au 1er janvier 2021. Texte de référence : Décret n° 2020-1598 du 16 décembre 2020 portant relèvement du salaire minimum de croissance Smic : L’avantage en nature véhicule Lorsqu’un véhicule d’entreprise est mis à la disposition d’un salarié qui l’utilise à des fins à la fois professionnelles et personnelles, l’utilisation privée constitue un avantage en nature. Il importe peu que l’employeur soit propriétaire ou locataire du véhicule. L’avantage en nature sera évalué, au choix de l’employeur, soit sur la base des dépenses réellement engagées, soit sur la base d’un forfait. Pour précision, il n'y a pas d'avantage en nature :

Taux cotisations sociales Urssaf 2018 2017 2016 2015 2014 2013 2012 2011 Suite à décision du conseil d’administration de l’AGS du 27 juin 2018, le taux AGS est maintenu à 0,15% au 1er juillet 2018 Le taux de la cotisation salariale maladie des salariés non domiciliés fiscalement en France est modifié par décret 2018-162, publié au JO du 7 mars 2018. Les cotisations sociales URSSAF connaissent plusieurs modifications au 1er janvier 2018 : Les avantages en nature Les avantages en nature sont constitués par la fourniture par l’employeur à ses salariés d’un bien ou service. La mise à disposition peut être gratuite ou moyennant une participation du salarié inférieure à leur valeur réelle. Ils permettent aux salariés de faire l’économie de frais qu’ils auraient dû normalement supporter. Ils sont dès lors soumis à cotisations. L’avantage en nature doit figurer sur le bulletin de paie.

Les documents de synthèse Le code du commerce précise que toute personne physique et morale ayant la qualité de commerçant doit établir des comptes annuels à la clôture de l’exercice au vu des enregistrements comptables et de l’inventaire. Ces comptes annuels comprennent le bilan, le compte de résultat et l’annexe qui forment un tout indissociable. La présentation des comptes annuels La loi prévoit 2 présentations des comptes :

Les titres-restaurant Le titre-restaurant est un titre spécial de paiement « des repas » remis par l’employeur au salarié. Attention Dans le cadre de la crise sanitaire Covid-19, les dispositions applicables aux titres-restaurant sont modifiées. Cette fiche est à jour des modifications. Le salarié ne peut utiliser les titres-restaurant en sa possession que pour régler la consommation :

Avantages en nature, comment les comptabiliser ? Cet article proposé par Compta-Facile s’attarde sur les modalités de comptabilisation des avantages en nature concédés par un employeur au profit de son ou ses salariés, à des fins privées et à titre gratuit ou moyennant une faible participation du salarié. Le traitement social des avantages en nature n’est pas abordé ici, seul l’aspect comptable est évoqué. Pour plus d’informations sur le fonctionnement : les avantages en nature La comptabilisation d’avantages en nature n’est pas obligatoire dans certains cas En principe, les entreprises doivent comptabiliser les avantages en nature octroyés à leurs salariés.

Les cotisations salariales vont évoluer en 2018 LégiSocial Ainsi que l’a confirmé récemment le PLF pour 2018 et le dossier de presse de la PLFSS pour 2018, les cotisations salariales vont connaitre plusieurs changements en 2018. Nous avons souhaité vous proposer de découvrir les évolutions prévues, une autre actualité traitera des conséquences attendues sur le net imposable et le net à payer. Calendrier des changements prévus ¶ Les modifications annoncées par le PLF pour 2018 sont les suivantes : Hausse de la CSG de 1,7 % au 1er janvier 2018; Suppression de la totalité de la cotisation maladie au 1er janvier 2018 (0,75%) ; Baisse de la cotisation chômage de 1,45% au 1er janvier 2018 ; Suppression de la cotisation chômage au 1er octobre 2018, soit 0,95%. Les différents taux de ces 3 cotisations sociales ¶

Participation Quel employeur doit mettre en place la participation ? La mise en place de la participation est obligatoire pour l'entreprise qui a employé sans interruption au moins 50 salariés par mois au cours des 5 dernières années. Les entreprises qui ne remplissent pas ces critères peuvent aussi mettre en place la participation si elles le souhaitent. Comment élaborer l'accord ? La situation varie suivant que l'entreprise soit tenue légalement ou non de mettre en place un dispositif de participation. Répondez aux questions successives et les réponses s’afficheront automatiquement La balance comptable La balance comptable est un état souvent utilisé dans les entreprises. En comptabilité, elle n’est pas obligatoire mais demeure toutefois essentielle. Il en existe trois formes : la balance comptable générale, la balance comptable auxiliaire et la balance comptable âgée. Compta-Facile vous propose une fiche répondant aux questions : qu’est ce qu’une balance comptable (définition) ?