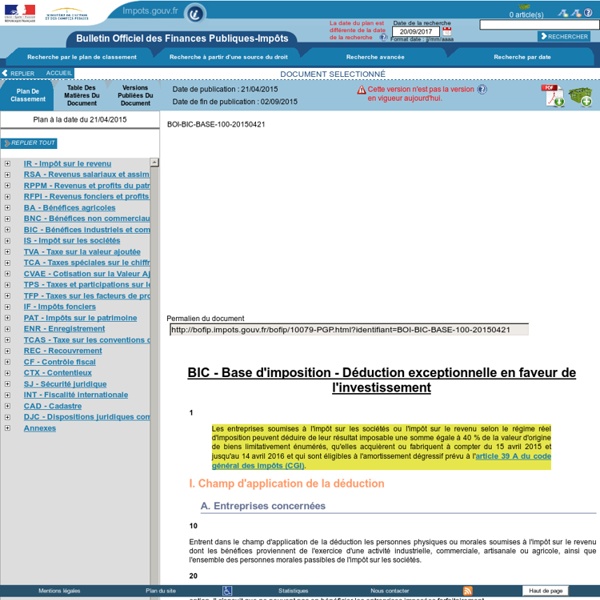

RF comptable : information comptable, juridique, financière pour la profession comptable Livre premier : Assiette et liquidation de l'impôtPremière Partie : Impôts d'ÉtatTitre premier : Impôts directs et taxes assimiléesChapitre premier : Impôt sur le revenuSection II : Revenus imposables1re Sous-section : Détermination des bénéfices ou revenus nets des diverses catégories de revenusII : Bénéfices industriels et commerciaux2 : Détermination des bénéfices imposables 1. L'amortissement des biens d'équipement, autres que les immeubles d'habitation, les chantiers et les locaux servant à l'exercice de la profession, acquis ou fabriqués à compter du 1er janvier 1960 par les entreprises industrielles, peut être calculé suivant un système d'amortissement dégressif, compte tenu de la durée d'amortissement en usage dans chaque nature d'industrie. Un décret en Conseil d'Etat fixe les modalités de l'amortissement dégressif. Les taux d'amortissement dégressif sont obtenus en multipliant les taux d'amortissement linéaire par un coefficient fixé à : 2. 3° Aux satellites de communication ;

Amortissements - Régime de l'amortissement dégressif spécifique à certains biens 4744-PGPBIC - Amortissements - Régime de l'amortissement dégressif spécifique à certains biens3 BIC - Amortissements - Régime de l'amortissement dégressif spécifique à certains biens Les coefficients applicables pour la détermination des taux d'amortissement dégressif ont été à diverses reprises modifiés par le législateur. Ces modifications présentaient, d'une part, un caractère permanent au regard des matériels destinés à économiser l'énergie ou les matières premières et, d'autre part, un caractère conjoncturel pour certains biens d'équipement (BOI-BIC-AMT-20-20-30). En vertu de l'article 39 AA du code général des impôts (CGI), les coefficients utilisés pour le calcul de l'amortissement dégressif applicables aux matériels destinés à économiser l'énergie et aux équipements de production d'énergies renouvelables étaient fixés à 2, 2,5 et 3 selon que la durée normale d'utilisation des matériels était de trois ou quatre ans, de cinq ou six ans, ou supérieure à six ans. A. 1. a. b. c. 2. B.

Code général des impôts - Article 39 A | Legifrance 1. L'amortissement des biens d'équipement, autres que les immeubles d'habitation, les chantiers et les locaux servant à l'exercice de la profession, acquis ou fabriqués à compter du 1er janvier 1960 par les entreprises industrielles, peut être calculé suivant un système d'amortissement dégressif, compte tenu de la durée d'amortissement en usage dans chaque nature d'industrie. Un décret en Conseil d'Etat fixe les modalités de l'amortissement dégressif. Les taux d'amortissement dégressif sont obtenus en multipliant les taux d'amortissement linéaire par un coefficient fixé à : a. 1,75 lorsque la durée normale d'utilisation est de trois ou quatre ans ; b. 2,25 lorsque cette durée normale est de cinq ou six ans ; c. 2,75 lorsque cette durée normale est supérieure à six ans. L'amortissement dégressif s'applique annuellement, dans la limite des plafonds, à la valeur résiduelle du bien à amortir. 2. 1° Aux investissements hôteliers, meubles et immeubles ; 3° Aux satellites de communication ; 3. 4.

Amortissements - Régime de l'amortissement dégressif - Biens exclus 4750-PGPBIC – Amortissements - Régime de l'amortissement dégressif - Biens exclus1 BIC – Amortissements - Régime de l'amortissement dégressif - Biens exclus Le dernier alinéa de l'article 22 de l'annexe II au code général des impôts (CGI) exclut du bénéfice de l'amortissement dégressif les biens qui étaient déjà usagés au moment de leur acquisition par l'entreprise. C'est ainsi, notamment, qu'en ce qui concerne les bâtiments industriels de construction légère, seuls les immeubles que les entreprises construisent ou font construire sont susceptibles d'être amortis selon le mode dégressif, à l'exclusion, par conséquent, de ceux acquis après leur achèvement. Toutefois, il convient d'assimiler aux matériels neufs donnant droit à l'amortissement dégressif les biens suivants : - d'une part, les matériels rénovés par le fabricant, lorsque celui-ci leur a appliqué les derniers perfectionnements techniques et que leur prix est très voisin du matériel neuf ;

Imprimante 3D : les PME bénéficient d'un amortissement exceptionnel de 24 mois Imprimante 3D : les PME bénéficient d’un amortissement exceptionnel de 24 mois L’article 30 de la Loi de Finances rectificative pour 2015 a instauré un dispositif d’amortissement exceptionnel sur vingt-quatre mois pour les imprimantes 3D, acquis es ou créées par les PME entre le 1er octobre 2015 et le 31 décembre 2017, sous les mêmes modalités et conditions que l’amortissement exceptionnel en faveur des robots. A l’instar de l’amortissement des robots industriels prévu par l’article 39 AH du CGI (Prorogé jusqu’au 31 décembre 2016 par l’article 21 de la LF pour 2016), l’article 30 de la LFR pour 2015 prévoit que les équipements de fabrication additive ou imprimantes tridimensionnelles (3D) peuvent être amortis sur une période 24 mois (au lieu d’une période généralement retenue de dix ans), pour favoriser ce type d’investissements indispensables à la modernisation de notre industrie. La mesure s’applique aux équipements acquis ou créés entre le 1er octobre 2015 et le 31 décembre 2017.

CEDEF - Quels sont les délais de paiement applicables entre entreprises ? L'État s'est engagé à réduire ses délais de paiement à trente jours, avec une augmentation des intérêts dus en cas de retard, par décret n°2008-407 du 28 avril 2008. Le décret n° 2013-269 du 29 mars 2013 impose le délai maximum de 30 jours à l'ensemble des contrats de la commande publique, à l’exception de ceux conclus par les établissements publics de santé et les entreprises publiques ; il prévoit le versement automatique des intérêts de retard et d'une indemnité forfaitaire de 40 euros. Une fiche de synthèse sur le nouveau dispositif réglementaire (pdf - 68 ko), mise à jour le 31 octobre 2013, est disponible sur le site de la direction des affaires juridique (DAJ) du ministère.

Code général des impôts - Article 39 A | Legifrance 1. L'amortissement des biens d'équipement, autres que les immeubles d'habitation, les chantiers et les locaux servant à l'exercice de la profession, acquis ou fabriqués à compter du 1er janvier 1960 par les entreprises industrielles, peut être calculé suivant un système d'amortissement dégressif, compte tenu de la durée d'amortissement en usage dans chaque nature d'industrie. Un décret en Conseil d'Etat fixe les modalités de l'amortissement dégressif. Les taux d'amortissement dégressif sont obtenus en multipliant les taux d'amortissement linéaire par un coefficient fixé à : a. 1,75 lorsque la durée normale d'utilisation est de trois ou quatre ans ; b. 2,25 lorsque cette durée normale est de cinq ou six ans ; c. 2,75 lorsque cette durée normale est supérieure à six ans. L'amortissement dégressif s'applique annuellement, dans la limite des plafonds, à la valeur résiduelle du bien à amortir. 2. 1° Aux investissements hôteliers, meubles et immeubles ; 3° Aux satellites de communication ; 3. 4.

Régime de l'amortissement dégressif - Biens concernés – Biens éligibles en raison de la nature des immobilisations concernées 4698-PGPBIC – Régime de l'amortissement dégressif - Biens concernés – Biens éligibles en raison de la nature des immobilisations concernées1 BIC – Régime de l'amortissement dégressif - Biens concernés – Biens éligibles en raison de la nature des immobilisations concernées Les biens susceptibles de faire l'objet d'un amortissement dégressif doivent entrer dans les catégories visées à l'article 22 de l'annexe II au code général des impôts (CGI) et au 2 de l'article 39 A du CGI. Les immobilisations susceptibles d'être amorties suivant le système dégressif doivent figurer dans l'un des groupes suivants. A. Figurent notamment dans cette catégorie, les immobilisations affectées aux opérations suivantes : - les matériels utilisés par les entreprises industrielles à des opérations de transport. Cette définition englobe : - l'outillage proprement dit ; - le matériel mobile ou roulant, tels que wagons, locomotives, navires, tracteurs, camions, remorques, semi-remorques et camionnettes. B. 1. 2. 3. 4. 5.