Actifs, passifs, produits et charges en comptabilité Les personnes physiques et morales qui sont tenues d’établir des comptes annuels doivent tenir une comptabilité en utilisant des comptes d’actifs, de passifs, de produits et de charges. Ces 4 éléments sont définis par le plan comptable général et nous allons vous les présenter dans cet article. Les actifs en comptabilité Un actif peut être défini comme un élément identifiable du patrimoine ayant une valeur économique positive pour l’entité, c’est-à-dire un élément générant une ressource que l’entité contrôle du fait d’événements passés et dont elle attend des avantages économiques futurs. Les actifs figurent dans la partie du gauche du bilan, ils sont composés des principaux éléments suivants : Pour aller plus loin : l’actif du bilan comptable. Les passifs en comptabilité Les passifs figurent dans la partie du droite du bilan, ils sont composés des principaux éléments suivants : Pour aller plus loin : le passif du bilan comptable. Les produits en comptabilité Les charges en comptabilité

Distinction entre les charges et les immobilisations La distinction des dépenses à comptabiliser en charges de celles à comptabiliser en immobilisations est une source d’interrogation importante en comptabilité. Cette problématique doit être correctement traitée par l’entreprise car le choix effectué a également des conséquences fiscales. Compta-Facile vous propose une synthèse sur les règles comptables à appliquer afin que vous puissiez mieux appréhender la distinction entre les charges et les immobilisations. Rappels sur les charges et les immobilisations En comptabilité, une charge est un emploi qui conduit à un appauvrissement de l’entreprise, elle correspond à un bien ou un service acquis pour les besoins de son activité. Fiscalement, une charge est déduite immédiatement. Une immobilisation est un actif utilisé durablement par l’entreprise. Pour qu’un bien constitue une immobilisation, il doit : être identifiable,procurer des avantages économiques futurs à l’entreprise,et avoir une valeur économique positive. Le matériel de démonstration

Distinguer actif immobilisé et charge I - La distinction immobilisation/charge Les charges sont constituées par tous les biens et services consommés par l'entreprise au cours de l'exercice en cours. Elles s'opposent à la notion d'immobilisation, car elles ne sont pas destinées à être utilisées sur une période supérieure à douze mois. Le matériel acquis et destiné à être vendu est stocké dans un premier temps. L'achat de ce matériel est une charge. Certains biens constituent, en fonction de leur utilisation, des immobilisations ou des charges. L'acquisition d'un ordinateur : immobilisation ou charge ? II - Quelques exemples d'immobilisations On distingue trois grandes catégories d'immobilisations : – les immobilisations incorporelles ;Exemples : fonds commercials, brevets, licences. – les immobilisations corporelles ;Exemples : terrains, constructions, outillage. – les immobilisations financières.Exemples : titres, participation. III - Quelques exemples de charges Exemple : petit matériel de faible valeur. IV - Synthèse

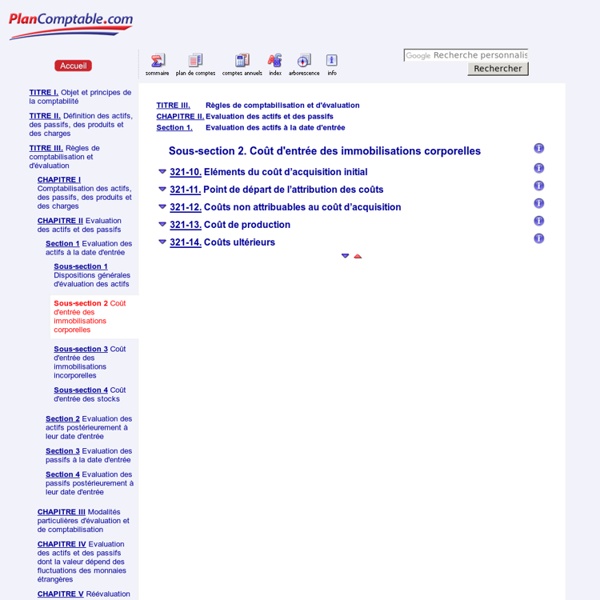

Coût d'acquisition des immobilisations - Lycée Louis Bascan - Sections professionnelles tertiaires Quelques rappels bien utiles conernant l’achat des immobilisations : Ce sont des biens acquis par l’entreprise pour servir son activité de façon durable, c’est-à-dire pour une durée supérieure à l’exercice comptable. Seuls les biens qui ont une valeur HT supérieures à 500 € peuvent être comptabilisés en immobilisations. Le coût d’une immobilisation est constitué de : son prix d’achat ; de tous les coûts directement attribuables ; Tous les coûts qui ne font pas partie du prix d’acquisition de l’immobilisation et qui ne peuvent pas être rattachés directement aux coûts rendus nécessaires pour mettre l’actif en place et en état de fonctionner conformément à l’utilisation prévue par la direction sont comptabilisés en charges. Prix d’achat Il inclut les droits de douane et taxes non récupérables mais s’entend net des remises, rabais commerciaux et escomptes de règlement. les coûts de préparation du site et les frais de démolition nécessaires à la mise en place de l’immobilisation ;

Comptabilité générale - Le coût d'entrée des actifs incorporels et corporels Les éléments inclus obligatoirement dans le coût d'entrée Coût d'acquisition = prix d'achat + droits de douane et taxes non récupérables (s'il y a lieu) – rabais ou remise et escompte de règlement Les éléments directement attribuables à l'intégration dans le coût d'entrée • Coût des rémunérations et autres avantages du personnel résultant directement de l'acquisition du bien • Coûts de préparation du site et des frais de démolition nécessaires à la mise en place du bien • Coûts liés aux essais de bon fonctionnement, déduction faite des revenus nets provenant de la vente des produits obtenus pendant la mise en service (échantillons par exemple). • Honoraires d'architectes, géomètres, experts, évaluateurs, conseils... La période d'incorporation des coûts Incorporation à compter de la date à laquelle la direction de l'entreprise a pris et justifie, sur le plan technique et financier, la décision d'acquisition et démontre qu'elle générera des avantages économiques futurs. • Coût de relocalisation

Comptabiliser les acquisitions d'immobilisation Voyez aussi les pages : Comptabiliser les factures d'achats (dans une structure non assujettie à la TVA) L'enregistrement comptable des factures d'achat Comptabiliser les ventes (dans une structure non assujettie à la TVA) Comptabiliser les dons et cotisations L'enregistrement comptable des salaires Dans un premier temps, parcourez l'extrait suivant du PCG : Exemple d'enregistrement comptable : L 'association achète un ordinateur pour son secrétariat - Coût : 1200 euros. Dans la comptabilité d'une petite association Si la date de l'achat et la date du règlement appartiennent au même exercice comptable, le schéma comptable est le suivant : A la date de règlement dans l'unique journal d' " opérations diverses " Sinon : A la date de la facture, dans le journal des achats A la date du règlement, dans le journal de banque Dans le cas du versement d'un acompte (de 200 euros) : A la date de l'acompte, dans le journal de banque Cette dernière écriture solde le compte 404.

Les immobilisations comptables Les immobilisations comptables correspondent aux biens destinés à servir de façon durable pour l’activité de l’entreprise. On regroupe les immobilisations en 3 grandes catégories : les immobilisations incorporelles, les immobilisations corporelles et les immobilisations financières. Ces dépenses ne sont pas déduites immédiatement du résultat de l’entreprise et font l’objet d’un amortissement en fonction de leur durée d’utilisation. Il s’agit ici d’un article de présentation des immobilisations et des amortissements, d’autres articles examinent plus en détail chacun de ces points. 1. Généralités sur les immobilisations comptables Une immobilisation est un bien physique, incorporel ou financier, d’une certaine valeur, que l’entreprise détient et compte utiliser sur une durée supérieure à un an. Les immobilisations comptables figurent à l’actif immobilisé de l’entreprise (que l’on retrouve en haut à gauche du bilan comptable). 2. 3. 4. 5.

Comptabilisation des emprunts : réception, frais, échéances Lorsqu’une entreprise sollicite un ou plusieurs emprunts, il va falloir procéder à la comptabilisation de la réception du montant emprunté, des éventuels frais liés à l’emprunt et ensuite des remboursements. Nous allons donc faire le point sur tout ce qui concerne la comptabilisation des emprunts. 1. Comptabilisation de la réception de l’emprunt La réception des fonds liés à l’emprunt se caractérise par l’arrivée du montant emprunté sur le compte bancaire. La comptabilisation de la réception de l’emprunt s’effectue ainsi : on crédite le compte 164… »Emprunt… » (que vous souhaitez utilisé pour l’emprunt) pour le montant reçu,et on débite le compte 512 « Banque » sur lequel les fonds ont été reçus. Si l’établissement de crédit vous demande de payer une caution, voici l’écriture à enregistrer : on débite le compte 2755 « Cautionnement » pour le montant versé au titre de la caution,et on crédit le compte 512 « Banque » utilisé pour payer la caution. 2. 3. 4.

La comptabilisation du crédit-bail Nous allons étudier dans cet article toutes les écritures liées à la comptabilisation du crédit-bail. En comptabilité, le crédit-bail se traduit par la comptabilisation d’une redevance suivant la périodicité prévue par le contrat (mensuel, bimensuel, trimestriel…) et, lorsque l’option d’achat est levée en fin de contrat, par la comptabilisation d’une nouvelle immobilisation. Quelques informations doivent également figurer dans l’annexe comptable. 1. En contrepartie de la mise à disposition du bien, l’entreprise doit verser une redevance de crédit-bail au crédit-bailleur. Cette redevance se traduit en comptabilité par l’enregistrement suivant : Au niveau fiscal : les redevances de crédit-bail constituent des charges déductibles du résultat de l’entreprise pour leur montant hors taxes, à l’exception de celles versées en contrepartie de l’utilisation d’un véhicule de tourisme (Cf. la réintégration des charges de redevances de crédit-bail d’un véhicule de tourisme). 2. 3.

La comptabilisation de l'acquisition d'un véhicule La comptabilisation de l’acquisition d’un véhicule comporte quelques spécificités, compte tenu de la nature du véhicule (véhicule de tourisme ou véhicule utilitaire) et de la définition de son prix d’acquisition. Nous allons étudier dans cet article uniquement le traitement comptable de l’acquisition d’un véhicule. La comptabilisation des différents frais liés aux véhicules et des amortissements comptables seront étudiées dans les deux prochains articles. Les dépenses liées à l’acquisition d’un véhicule Pour procéder à cette comptabilisation d’acquisition d’immobilisation, il convient tout d’abord d’identifier correctement le prix d’acquisition de véhicule qui comprend les éléments suivants : Comme vous avez pu le constater, la TVA ne peut être récupérée lorsque l’acquisition concerne un véhicule de tourisme. Ensuite, il est préférable de comptabiliser en charges les autres frais, avec notamment les équipements distincts du véhicule (un GPS non intégré par exemple).

Acquisition d'une immobilisation corporelle ou incorporelle Faire la distinction entre immobilisation et charge : L’administration fiscale a admis que les petits matériels et outillages, les mobiliers, le matériel de bureau ainsi que les logiciels dont le prix d’acquisition n’excède pas la valeur unitaire de 500 € HT d’être comptabilisé en charge (compte de la classe 6) car leurs valeurs n’est pas « significatives ». Les autres acquisitions (dont le prix d’achat est supérieur à 500€ HT) doivent être enregistré en comptabilité en immobilisation (compte de la classe 2) afin de répartir leur charge sur plusieurs exercice en effectuant des amortissements (amortissement linéaire, amortissement dégressif et/ou amortissement dérogatoire selon la méthode choisie). Les immobilisations corporelles : C’est un actif que l’entreprise détient, pour un durée supérieure à 1 an. Cet actif est détenu soit pour : être utilisé dans la production ou la fourniture de biens et servicesêtre loué à des tiersdes fins de gestions internes Les immobilisations incorporelles :

Taux de TVA pour la vente de fleur Fiscal TPE Taux de TVA sur les ventes de fleurs et autres produits de l'horticulture Une société exploitant un commerce de détail de fleurs et de compositions florales a fait l'objet d'une vérification de comptabilité à l'issue de laquelle l'administration fiscale a mis à sa charge de la société des rappels de TVA résultant de la remise en cause de l'application du taux réduit de TVA de 10 % à certaines de ses ventes, particulièrement des compositions florales. Le taux de TVA de 10 % s'applique, en principe, aux produits de l'horticulture qui n'ont subi aucune transformation. Si ces produits ont fait l'objet d'une transformation substantielle, c'est le taux normal de TVA de 20 % qui doit s'appliquer. Pour les fleurs et les autres produits d'origine agricole utilisés par les fleuristes, la transformation correspond à toutes les opérations modifiant substantiellement ces produits ou leur présentation par rapport à leur état d'origine.