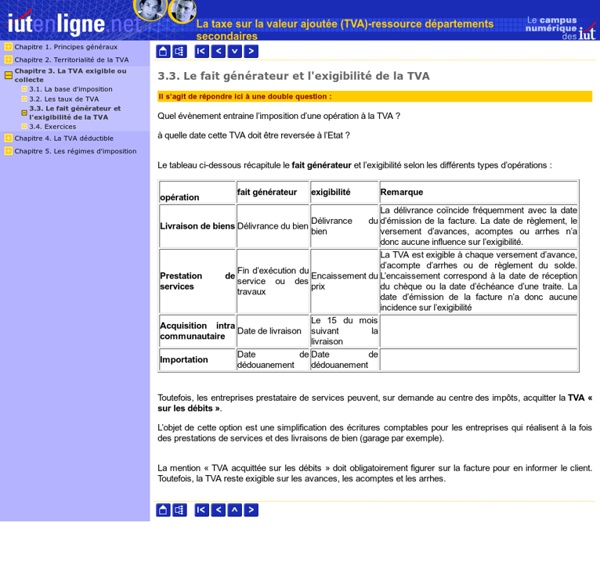

Fait générateur et exigibilité de la TVA Le fait générateur est le fait par lequel sont réalisées les conditions légales nécessaires pour l'exigibilité de la taxe. En pratique, cette notion est utilisée pour déterminer le régime applicable en cas de changement de la législation. L'exigibilité de la TVA est le droit que le Trésor Public peut faire valoir, à partir d'un moment donné, auprès du redevable pour obtenir le paiement de la taxe. Cette notion détermine la déclaration sur laquelle doit figurer l'opération concernée, etla date de déductibilité chez l'acheteur. L'exigibilité ne dépend pas du moyen de paiement et a priori, elle ne dépend non plus de la date de facturation. Livraisons des biens meubles corporels Le fait générateur et l'exigibilité interviennent au moment de la délivrance du bien (livraison du bien) et cela même s'il s'agit d'une vente assortie d'une clause de réserve de propriété. La délivrance d'un bien meuble corporel peut se faire de trois façons différentes : Livraisons des biens immeubles Remarques:

Quelles sont les dates d'exigibilité en matière de TVA ? - professionnels | Service-Public L'entreprise peut opter pour le régime de la TVA sur les débits. La TVA est alors exigible à la date du débit (inscription du débit sur le compte client) qui correspond généralement à la date de la facturation. La TVA provenant de la vente de biens et celle provenant de la prestation de services deviennent exigibles à la même date. L'entreprise qui opte pour le régime de la TVA sur les débits doit le demander par écrit au service des impôts dont elle relève pour la TVA. L'option s'applique à toutes les opérations pour lesquelles une livraison de bien et une prestation de service sont prévues. L'entreprise peut indiquer sur ces factures que cette option a été choisie, en y ajoutant la mention Paiement de la TVA d'après les débits. Pour renoncer à l'option, l'entreprise doit demander par lettre simple au service des impôts dont elle dépend l'arrêt de cette option.

En quoi consiste l'option pour la TVA sur les débits ? - Assistance juridique entreprise gratuite En cas de prestation de services, l'exigibilité de la TVA correspond en principe à l'encaissement du prix. Mais le prestataire a la possibilité d'opter pour la TVA sur les débits. En quoi consiste l'option pour la TVA sur les débits ? Pour les prestations de services, l'exigibilité intervient lors de l'encaissement du prix de la prestation, qu'il s'agisse d'avance, d'acompte ou de règlement du solde. C'est uniquement l'encaissement d'un montant quelconque qui rend la TVA exigible. L'option pour la TVA sur les débits permet de rendre la TVA exigible dès que le compte client ou le compte de trésorerie est débité, sans avoir à attendre l'encaissement. Avantages et inconvénients de l'option pour la TVA sur les débits Avantages de l'option pour la TVA sur les débits Vous n'avez donc pas à effectuer de calcul des encaissements reçus pour établir la déclaration de TVA : il suffira d'utiliser la balance avec les comptes de produits et le compte 44571. Comment opter pour la TVA sur les débits ?

La déduction de la TVA Les déductions de TVA sont mentionnées sur les déclarations que vous devez déposer selon votre régime d'imposition. La déduction de la TVA doit être imputée en priorité sur la TVA dont vous êtes redevable (TVA brute ou collectée). Lorsque votre taxe déductible est supérieure à votre taxe collectée, l’excédent constitue un crédit de TVA. Vous pouvez soit : imputer ce crédit sur vos prochaines déclarations ; en obtenir le remboursement, lorsque son imputation est impossible ; l'imputer sur une échéance future pour payer un autre impôt professionnel encaissé par le réseau fiscal de la direction générale des Finances publiques. La demande de remboursementElle est en principe annuelle et doit être souscrite au cours du mois de janvier. Lorsque vous demandez le remboursement de votre crédit, celui-ci ne peut évidemment plus être reporté sur les déclarations suivantes.

Application des différents taux de TVA - professionnels | Service-Public France métropolitaine Les médicaments utilisés dans la médecine humaine qui ne sont pas remboursés par la sécurité sociale sont soumis à la TVA à 10 %. L'achat, l’importation, l’acquisition intracommunautaireAchat d'un bien ou d'un service au sein de l'Union européenne, la vente, la livraison, la commission, le courtage ou le travail à façonFabrication ou assemblage d'un bien meuble à partir, au moins en partie, de matériaux ou d'objets confiés par un client. de produits médicaux remboursés partiellement ou entièrement par la sécurité sociale sont soumis à la TVA à 2,1 %. Il s'agit notamment des produits suivants : Préparation magistraleMédicament préparé selon une prescription médicale destinée à un malade déterminé en raison de l'absence de spécialité pharmaceutique disponible.Médicaments officinauxMédicaments préparés en pharmacie, inscrits à la pharmacopée (qu'elle soit française ou européenne) ou au formulaire national. Les pansements sont quant à eux soumis à la TVA à 20 %. Corse

La taxe sur la valeur ajoutée (TVA)-ressource départements secondaires Seules les entreprises assujetties à la TVA et qui réalisent des opérations non exonérées peuvent donc récupérer la TVA. On peut donc ainsi résumer par le principe suivant : Pour déduire de la TVA, encore faut-il pouvoir en collecter. Ainsi, un médecin, un avocat (dans le cadre de son activité principale de défense) ne pourra pas déduire de TVA puisque son activité est exonérée. Pour récupérer de la TVA, l’entreprise doit respecter des conditions de forme et de fond. Conditions de forme La TVA n’est déductible que si elle figure sur un document justificatif (art 271 I et II du CGI). Conditions de fond On peut distinguer trois conditions essentielles : 1. la TVA acquittée sur les achats de biens et services doit être nécessaire à l’exploitation de l’entreprise : cela signifie que ces achats doivent engendrer une opération générant elle-même une collecte de TVA, sauf cas particuliers (exportations par exemple). 2. 3. Des exceptions Les dépenses somptuaires Les biens offerts ou fournis à prix bas

Régimes d'imposition et obligations déclaratives - Versement forfaitaire libératoire de l'impôt sur le revenu dans le cadre du régime de l'auto-entrepreneur - Sortie du dispositif 4790-PGPBIC - Régimes d'imposition et obligations déclaratives - Versement forfaitaire libératoire de l'impôt sur le revenu dans le cadre du régime de l'auto-entrepreneur - Sortie du dispositif1 BIC - Régimes d'imposition et obligations déclaratives - Versement forfaitaire libératoire de l'impôt sur le revenu dans le cadre du régime de l'auto-entrepreneur - Sortie du dispositif Conformément au IV de l'article 151-0 du CGI, le régime du versement libératoire prend fin en cas de dénonciation de celui-ci par l'exploitant. Selon le IV de l'article 151-0 du CGI, cette dénonciation doit s'effectuer sous les mêmes formes et conditions que l'option. Elle doit donc être adressée à la caisse du RSI ou à l'URSSAF dont le travailleur indépendant relève, au plus tard le 31 décembre de l'année précédant celle au titre de laquelle elle est exercée. Toute dénonciation hors délai est sans effet. Le dispositif du versement libératoire prend fin en cas de sortie du régime des micro-entreprises. A. 1. 2. B.

La sortie du régime de la micro-entreprise : quelles conséquences fiscales ? - APCE, agence pour la création d'entreprises, création d'entreprise, créer sa société,l'auto-entrepreneur, autoentrepreneur, auto-entrepreneur, auto entrepreneur, lautoentrepren CV : Alain Conesa est membre du Bureau de la Fédération des centres de gestion agréés (FCGA) et co-président de la Commission des études juridiques. La FCGA rassemble, à travers ses 110 centres de gestion agréés adhérents, près de 50 % des entreprises employant moins de 10 salariés imposées au BIC (Bénéfice Industriel et Commercial). Interview : Rappel : Le régime fiscal de la micro-entreprise est réservé aux entreprises qui :- bénéficient de la franchise en base de TVA ou sont exonérés de cet impôt,- n'ont pas opté pour un régime réel d'imposition et dont le chiffre d'affaires HT, ajusté s'il y a lieu, au prorata du temps d'exploitation, n'excède pas 81 500 € (activités d'achat/vente, fournitures et denrées à emporter ou à consommer sur place, fourniture de logement) ou 32 600 € (autres services). A partir de quel moment l'entrepreneur doit-il facturer de la TVA ? Et si le seuil de 89 600 ou 34 600 € est franchi en cours d'année ? Oui.

La fiscalité peut-elle modifier les comportements des consommateurs ? Elles ont fleuri ces dernières années. Sur les boissons sucrées et édulcorées, les boissons énergisantes, la bière, les alcools titrant plus de 18 degrés et bien sûr le tabac, les nouvelles taxes comportementales se sont multipliées dans les dernières lois de financement de la Sécurité sociale (LFSS). La mission d'évaluation et de contrôle de la sécurité sociale (MECSS) du Sénat a décidé de jauger de leur efficacité, via un rapport confié au sénateur socialiste de l'Aisne Yves Daudigny, le rapporteur général de la commission des affaires sociales, et à Catherine Deroche, la sénatrice UMP du Maine-et-Loire. Un sujet qui a agité l'opinion et les industriels ces derniers automnes. Quelles sont ses principales conclusions ? Un double objectif Pour atteindre cet objectif, qui permet à la fois de remplir les caisses de l'Etat et de renforcer la politique publique de santé, les deux sénateurs formulent dix propositions. Les messages sanitaires sont-ils utiles ? Quel sera l'avenir de ce rapport ?