Les titres financiers, actions et obligations. Une entreprise peut effectuer des opérations financières.

On distingue 4 types de titres de portefeuille : Les titres de participations s’enregistrent dans le compte 261 ;Les Titres Immobilisés de l’Activité de Portefeuille (TIAP) s’enregistrent dans le compte 273;Les autres titres immobilisés s’enregistrent dans le compte 271 et 272;Les Valeurs Mobilières de Placement (VMP) s’enregistrent dans le compte 50. Ces dernières (VMP) sont des actions ou obligations, qui sont achetés en vue d’être revendus relativement rapidement, afin d’en tirer un profit financier dans un délai court. Les titres sont des immobilisations financières.

Ils sont classés selon le but de leur achat, dans tous les cas, ces titres (titre immobilisé, titre de participation) sont destinés à être conservé un certain temps dans l’entreprise, pour : Avoir une importance dans les décisions prises dans l’entreprise émettrice des titres, ce sera donc des titres de participations. Comptabilisation et amortissement des logiciels acquis ou créés. Toutes les entreprises sont amenées à utiliser des logiciels.

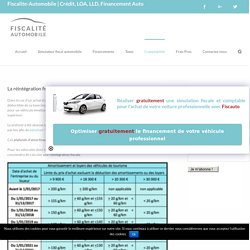

Cependant, peu d’entre elles pratiquent le traitement comptable approprié. C’est pourquoi Compta-Facile aborde la comptabilisation de l’acquisition ou de la création de logiciels ainsi que leur amortissement. L’affectation comptable d’un logiciel dépend de sa nature. On distingue généralement trois types de logiciels : les logiciels autonomes,les logiciels faisant partie d’un projet de développement plus global,et les logiciels indissociables du matériel. Comptabilisation des logiciels autonomes. La réintégration fiscale pour l'achat d'un véhicule de tourisme. Dans le cas d’un achat d’un véhicule de tourisme, l’entreprise pratique l’amortissement comptable déductible de sa base imposable, mais se trouvait limitée fiscalement jusqu’à concurrence de 18.300€ pour un véhicule émettant moins de 200g de Co2 ou 9.900 € pour un véhicule dont le rejet de Co2 est supérieur.

Le plafond à été abaissé à 9.900 € en janvier 2006 pour les véhicules qui émettent plus de 200g de CO2 par km afin de pénaliser les véhicules polluants. Ces plafonds d’amortissement ont changé au 1er janvier 2017. Pour les véhicules dont le prix d’achat est supérieur au plafond de déductibilité fiscale ci-dessus, il conviendra de calculer une réintégration fiscale. La réintégration fiscale peut s’expliquer comme un réajustement que doit appliquer l’entreprise sur ce qu’elle a amorti «en trop», cela peut aussi être analysé d’un point de vu fiscal comme des «amortissements excédentaires ». réintégration fiscale Principe du calcul mensuel de la réintégration fiscale Exemple : TVA sur les livraisons à soi-même : de nouvelles simplifications. La loi de simplification de la vie des entreprises n° 2014-1545 du 20 décembre 2014 supprime certains cas de livraison à soi-même de biens affectés aux besoins de l’entreprise et la livraison à soi-même applicable aux immeubles non vendus dans les deux ans de leur achèvement.

Cela fait suite à une contestation du régime par la Commission Européenne. Retour sur l’application du régime des livraisons à soi-même (LASM) La livraison à soi-même (LASM) est « une opération par laquelle une personne obtient un bien ou une prestation de services à partir de biens, d’éléments ou de moyens lui appartenant ». Lors d’une opération de LASM, l’entreprise est à la fois considérée comme fournisseur et acquéreur du bien ou du service. Par nature, ces opérations, ne constituant pas des opérations à titre onéreux, sont hors du champ d’application de la TVA. 1°) Les LASM de biens meubles imposables à la TVA La TVA sur LASM s’applique dans les cas suivants : Voir nos formations :

Acompte sur immobilisation corporelle ou incorporelle. L’acompte reçu ou versé sur une immobilisation est traité différemment d’un acompte de bien de consommation courante.

L’acompte sur immobilisation se comptabilise selon qu’il s’agisse d’une immobilisation incorporelle ou corporelle, via les comptes suivants : 237. Avances et acomptes versés sur immobilisations incorporelles238. Avances et acomptes versés sur commandes d’immobilisations corporelles2382. Terrains2383. Comptabilisation d'une immobilisation par composants.

Le principe de la comptabilisation des immobilisations par composants a été retenu par le Plan Comptable Général (Titre III, Chapitre 1, Section 1, Sous-section 2.).

Le but de cette approche par composant est de décomposer le prix d’acquisition d’une immobilisation en plusieurs composants significatifs. Les différents composants doivent donc avoir une valeur et un caractère significatifs. Exemple : Une entreprise achète un camion au prix de 30 000 €. Ce camion est fait de 2 éléments : le moteur (10 000 €) et le châssis (20 000 €). Comptabilisation d'une immobilisation par composants La décomposition par composants peut être un outil de gestion car l’entreprise pourra mieux maîtriser les coûts relatifs à l’entretien du moteur ou du châssis.

Pour un camion à 30 000 €, les composants de 1ère catégorie sont le moteur (10 000 €), le prix de la structure du châssis (20 000 € – 5 000 € de pneus). WordPress: J'aime chargement… Articles similaires.