Exclusions du droit à déduction - Limitations concernant certains biens et services - Véhicules ou engins de transport de personnes. 1192-PGPTVA - Exclusions du droit à déduction - Limitations concernant certains biens et services - Véhicules ou engins de transport de personnes10 TVA - Exclusions du droit à déduction - Limitations concernant certains biens et services - Véhicules ou engins de transport de personnes Selon le 6° du 2 du IV de l'article 206 de l'annexe II au code général des impôts (CGI), sont exclus du droit à déduction les véhicules ou engins, quelle que soit leur nature, conçus pour transporter des personnes ou à usages mixtes, qui constituent une immobilisation ou, dans le cas contraire, qui ne sont pas destinés à être revendus à l'état neuf.

Il en est de même des éléments constitutifs, des pièces détachées et accessoires de ces véhicules et engins (CGI, ann. II, art. 206, IV-2-7°). Les biens visés par cette exclusion doivent donc répondre simultanément à deux sortes de critères : - critère fondé sur les caractéristiques du véhicule ; - critère fondé sur la destination du véhicule dans l'entreprise. A. La réintégration fiscale pour l'achat d'un véhicule de tourisme.

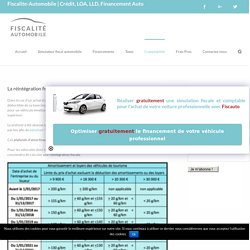

Dans le cas d’un achat d’un véhicule de tourisme, l’entreprise pratique l’amortissement comptable déductible de sa base imposable, mais se trouvait limitée fiscalement jusqu’à concurrence de 18.300€ pour un véhicule émettant moins de 200g de Co2 ou 9.900 € pour un véhicule dont le rejet de Co2 est supérieur.

Le plafond à été abaissé à 9.900 € en janvier 2006 pour les véhicules qui émettent plus de 200g de CO2 par km afin de pénaliser les véhicules polluants. Ces plafonds d’amortissement ont changé au 1er janvier 2017. Pour les véhicules dont le prix d’achat est supérieur au plafond de déductibilité fiscale ci-dessus, il conviendra de calculer une réintégration fiscale. La réintégration fiscale peut s’expliquer comme un réajustement que doit appliquer l’entreprise sur ce qu’elle a amorti «en trop», cela peut aussi être analysé d’un point de vu fiscal comme des «amortissements excédentaires ». réintégration fiscale Principe du calcul mensuel de la réintégration fiscale Exemple :

Frais et charges - Dépenses somptuaires - Règles applicables à l'ensemble des dépenses somptuaires. Base d'imposition - Rectifications extra-comptables. 5709-PGPBIC - Base d'imposition - Rectifications extra-comptables3 BIC - Base d'imposition - Rectifications extra-comptables Pour obtenir le résultat net fiscal, il convient parfois en raison de l'existence de certaines dispositions spécifiques, de faire subir au résultat net comptable des rectifications extra-comptables positives (réintégrations) ou négatives (déductions). ll y a lieu également de tenir compte, pour la détermination du résultat fiscal, des abattements fiscaux et des déductions dont peuvent bénéficier certaines entreprises.

Ces rectifications et abattements apparaissent dans le tableau n° 2058 A (CERFA n° 10951) de « détermination du résultat fiscal » qui doit être joint à la déclaration annuelle des résultats des entreprises placées sous le régime d'imposition du bénéfice réel normal ou dans le tableau n° 2033 B (CERFA n° 10957) joint à la déclaration annuelle des résultats des entreprises placées sous le régime simplifié d'imposition. A. . - déficits antérieurs ; B. 1. 2. IS – Liquidation et taux – Taux réduit applicable au ... 2065-PGPIS - Liquidation et taux - Taux réduit applicable au bénéfice des petites et moyennes entreprises - Modalités d'application2 IS - Liquidation et taux - Taux réduit applicable au bénéfice des petites et moyennes entreprises - Modalités d'application Par dérogation aux dispositions du deuxième alinéa du I de l’article 219 du code général des impôts (CGI), fixant le taux normal de l’impôt sur les sociétés, le b du I de l'article 219 du CGI fixe le taux de l’impôt sur les sociétés applicable aux redevables éligibles, dans la limite de 38 120 € de bénéfice par période de 12 mois, à 15 %.

Le régime de taux réduit d’imposition institué par le b du I de l’article 219 du CGI concerne en principe le bénéfice imposable relevant du taux normal de l’impôt sur les sociétés. Le régime d’imposition au taux réduit s’applique aux bénéfices imposables dans la limite de 38 120 € par période de douze mois.